Vous est-il déjà arrivé de regarder une action faire du surplace sur un graphique et de vous dire : « J’aimerais pouvoir faire de l’argent sans que rien ne se passe »? Si oui, le condor de fer est ce qu’il vous faut!

Qu’est-ce qu’un condor de fer?

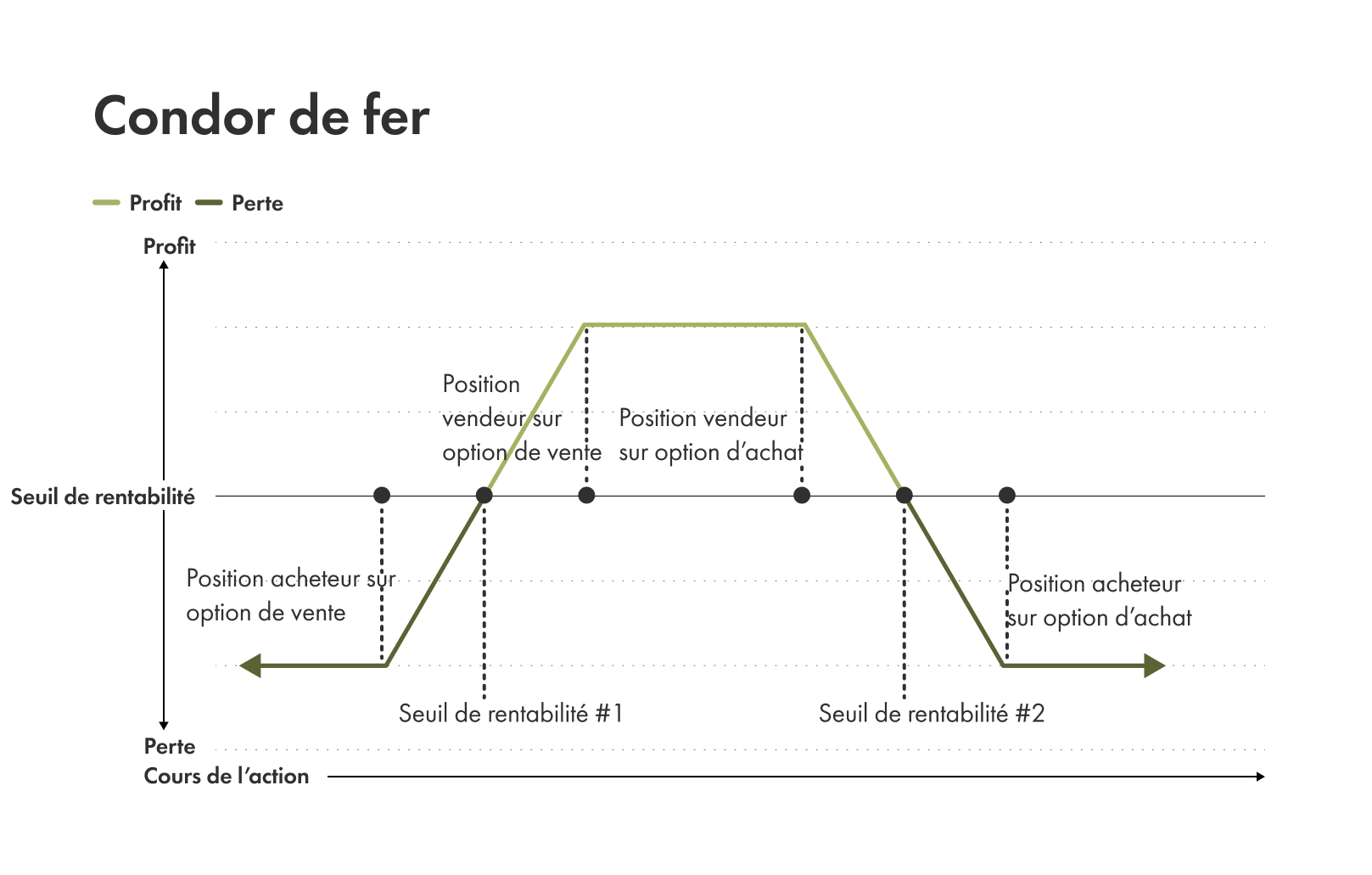

Un condor de fer se compose de deux écarts créditeurs collés ensemble (ce qui donne quatre options).

Les écarts créditeurs se produisent lorsque vous vendez un contrat d’options pour réaliser un profit, puis achetez une deuxième option plus éloignée pour limiter votre risque de perte.

Dans un condor de fer, l’un des écarts créditeurs est supérieur au cours de l’action (l’écart sur options d’achat) et l’autre est inférieur (l’écart sur options de vente). Si le cours de l’action reste dans la fourchette médiane, vous pouvez réaliser un profit.

Dans la plupart des marchés latéraux, les personnes qui adoptent un point de vue neutre trouveront leur compte avec le condor de fer.

Cette stratégie présente également deux avantages importants : un risque défini et une érosion de la valeur temps.

Risque défini : Comme vous utilisez des écarts créditeurs pour créer un condor de fer, vous pouvez calculer à l’avance le montant exact que vous pouvez gagner ou perdre dans le cadre d’un contrat d’options.

Érosion de la valeur temps : Avec un condor de fer, le temps joue en votre faveur. Comme cette stratégie consiste à vendre des contrats d’options dans l’espoir qu’ils expirent sans jamais avoir été utilisés, vous avez intérêt à ce que les actions ne bougent pas au fil du temps.

Cela dit, le condor de fer comporte deux risques importants : une volatilité accrue et la variation du prix des actifs.

Volatilité accrue : Après la vente des options, vous voulez que la volatilité baisse afin de pouvoir dégager un profit. Si la volatilité explose après votre vente, vos écarts s’en retrouveront durement touchés.

Variation du prix des actifs : Vos écarts peuvent souffrir non seulement de la volatilité générale du marché, mais aussi des facteurs qui provoquent une hausse ou une baisse spectaculaire du prix auquel se négocie le sous-jacent du condor de fer.

Construction d’un condor de fer

Si vous souhaitez bâtir votre propre condor de fer, voici la marche à suivre.

Composantes

1. Un actif sous-jacent. Vous pouvez acheter et vendre des options sur différents actifs, généralement des actions, des fonds négociés en bourse (FNB), des indices, des marchandises et des devises.

2. Un écart vendeur sur option d’achat. Cet écart créditeur comprend deux pattes :

une option d’achat hors jeu, que vous vendez pour un montant plus élevé;

une option d’achat encore plus hors jeu, que vous achetez pour un montant moins élevé.

3. Un écart vendeur sur option de vente. Cet écart créditeur comporte lui aussi deux pattes :

une option de vente hors jeu, que vous vendez pour un montant plus élevé;

une option de vente encore plus hors jeu, que vous achetez pour un montant plus élevé.

4. Une date d’échéance. Toutes vos options doivent avoir la même.

Termes à connaître

Largeur de l’aile : Il s’agit de la distance entre le prix de levée de la position vendeur et le prix de levée de la position acheteur pour chaque côté. Par exemple, si vous vendez une option d’achat au prix de levée de 100 $ et achetez une option d’achat au prix de levée de 105 $, la largeur de l’aile est de 5 $.

Crédit net : Il s’agit de l’argent déposé sur votre compte dès que vous exécutez la stratégie. Autrement dit, il s’agit de la prime totale que vous percevez.

Mise en place

1. Choisissez un actif sous-jacent :

Pour créer un condor de fer, il faut d’abord choisir un actif qui, selon vous, connaîtra peu de volatilité à l’avenir. En règle générale, il s’agit d’un FNB investissant dans de nombreux titres ou d’une action active et importante dont l’écart entre les cours acheteur et vendeur est serré.

2. Choisissez la date d’échéance :

Au moment de choisir la date d’échéance, l’élément le plus important à considérer est l’érosion de la valeur temps. Une courte échéance accélère l’érosion de la valeur temps tout en augmentant l’exposition aux fluctuations soudaines des prix. Une longue échéance ralentit l’érosion de la valeur temps, mais peut causer de la sensibilité à la volatilité du marché.

En général, un délai oscillant entre 30 et 60 jours jusqu’à l’échéance (DTE) est suffisamment proche pour que le thêta commence à faire son travail, mais suffisamment éloigné pour éviter le stress lié aux petites fluctuations de prix.

Remarque : Il existe des condors de fer hebdomadaires ou à 0 jour jusqu’à l’échéance. Comme ils sont aussi dangereux que la jonglerie avec des scies mécaniques, mieux vaut les réserver aux gens d’expérience.

3. Choisissez les prix de levée :

Dans votre chaîne d’options, repérez la colonne « delta ». Pour les prix de levée des positions vendeur, on vise généralement un delta entre 0,15 et 0,25.

En clair, un delta de 0,20 signifie que statistiquement parlant, vous n’avez qu’à peu près 20 % de chances que l’option soit en jeu à l’échéance. Voilà qui augmente considérablement la probabilité de profit.

4. Choisissez la largeur des ailes :

Ce facteur détermine votre risque. Vous pouvez l’ajuster en fonction de votre degré de confort. Si vous souhaitez réduire le risque par opération, gardez des ailes étroites.

Règle empirique pour cibler un crédit : Les adeptes de la négociation visent généralement un crédit correspondant au tiers de la largeur des ailes. Par exemple, si vos ailes ont une largeur de 5 $, vous voudrez percevoir un crédit d’environ 1,66 $ pour que le risque en vaille la peine.

Conseil de saisie des ordres : Passez un seul ordre composé de plusieurs pattes (le type d’ordre appelé « condor de fer »). Dans un marché qui évolue rapidement, vous avez intérêt à gérer le décalage en saisissant un seul et même prix pour l’ensemble des opérations.

Condors équilibrés ou déséquilibrés

Vous pouvez également adapter votre condor de fer à votre point de vue, qu’il soit optimiste ou pessimiste.

Équilibré : C’est l’approche classique. Comme son nom l’indique, un condor de fer équilibré est structuré de façon à ce que le prix de levée de la position vendeur soit à la même distance ou au même delta que le prix actuel. Vous l’utilisez généralement lorsque votre point de vue à l’égard du sous-jacent est résolument neutre.

Déséquilibré : Il s’agit d’un condor de fer asymétrique, conçu pour réduire le risque du côté qui vous inquiète le plus. Par exemple, vous pouvez élargir l’aile de la position acheteur ou avoir moins de contrats du côté le plus risqué.

Nous en profitons pour souligner un aspect important : la volatilité asymétrique. Il arrive souvent que les options de vente soient plus chères que les options d’achat, car les gens craignent davantage les krachs que les rebonds. Vous découvrirez peut-être que même si le degré de parité de votre option de vente continue de diminuer, vous pouvez tout de même percevoir une prime appréciable.

Capital, marge et liquidité

Le condor de fer est une stratégie à risque défini, ce qui est excellent pour l’efficacité du capital. Toutefois, elle n’est pas sans risque.

Perte maximale

Votre perte maximale par contrat = largeur de l’aile − crédit net

Pouvoir d’achat

Dans le cadre de cette stratégie, votre maison de courtage conservera généralement une garantie correspondant à la perte maximale.

Vérification de la liquidité

Avant de passer votre ordre de vente, jetez un coup d’œil sur l’intérêt en cours. S’il est de l’ordre de plusieurs milliers, c’est bon signe. S’il s’élève à seulement 12, n’allez pas plus loin. Vous avez besoin de liquidités pour dénouer votre position si les choses tournent au vinaigre. Vous pouvez également vous aider en privilégiant un bon volume et des écarts serrés entre les cours acheteur et vendeur.

Conseil de pro : Les options sur indices (SPX, NDX) sont réglées au comptant. En cas de perte, vous n’avez pas à vous soucier de détenir les actions réelles, ce qui diminue considérablement les complications en cas d’assignation.

Rendement, seuils de rentabilité et les « grecques »

Voici un exemple pour illustrer les calculs.

L’action PRUNE se négocie à 410 $. Elle devrait connaître peu de volatilité et une faible variation de prix au cours du mois prochain.

Quelqu’un décide de mettre en place un condor de fer comme ceci :

Position | Prix de levée | Prime | Nombre maximal d’actions |

|---|---|---|---|

| Position acheteur sur option de vente | 385,00 $ | -1,00 $ | 100 |

| Position vendeur sur option de vente | 390,00 $ | 1,70 $ | 100 |

| Position vendeur sur option d’achat | 430,00 $ | 1,70 $ | 100 |

| Position acheteur sur option d’achat | 435,00 $ | -1,00 $ | 100 |

Crédit net

Prime de la position vendeur sur option de vente + prime de la position vendeur sur option d’achat = crédit net

1,70 $ + 1,70 $ = crédit net

3,40 $ = crédit net

Débit net

Prime de la position acheteur sur option de vente + prime de la position acheteur sur option d’achat = débit net

-1,00 $ + -1,00 $ = débit net

-2,00 $ = débit net

Profit maximal

Profit maximal = (crédit net − débit net) x nombre maximal d’actions

Profit maximal = (3,40 $ − 2,00 $) x 100

Profit maximal = (1,40 $) x 100

Profit maximal = 140,00 $

Perte maximale (par côté)

Perte maximale = (largeur de l’aile − crédit) x nombre d’actions

Perte maximale = (5,00 $ − 1,70 $) x 100

Perte maximale = (3,30 $) x 100

Perte maximale = 330,00 $

Seuil de rentabilité inférieur :

Seuil de rentabilité inférieur = prix de levée de la position vendeur sur option de vente − crédit net

Seuil de rentabilité inférieur = 390,00 $ − 1,40 $

Seuil de rentabilité inférieur = 388,60 $

Seuil de rentabilité supérieur :

Seuil de rentabilité supérieur = prix de levée de la position vendeur sur option d’achat + crédit net

Seuil de rentabilité supérieur = 430,00 $ + 1,40 $

Seuil de rentabilité supérieur = 431,40 $

Imaginez une « fourchette bénéficiaire » stable entre les deux seuils de rentabilité. Tant que le cours de l’action se maintient entre 388,60 $ et 431,40 $, vous êtes en territoire de profit. Vous réalisez le maximum de profits si le cours se maintient confortablement au milieu. S’il sort de la fourchette, vous entrez en territoire de perte.

Les grecques sans le jargon

Pour vous lancer dans les condors de fer, vous n’avez pas besoin d’avoir un doctorat en mathématiques, mais vous devez à tout le moins vous familiariser avec ces quatre forces :

Thêta (érosion de la valeur temps) : C’est votre meilleur ami. Chaque jour où le marché ne bouge pas, les options que vous avez vendues perdent de la valeur, et c’est bon pour vous!

Véga (volatilité) : Vous souhaitez généralement que la volatilité implicite baisse une fois que vous avez mis votre stratégie en place. Si le marché panique et que la volatilité augmente, vos profits et vos pertes peuvent temporairement en souffrir.

Gamma (sensibilité) : Il s’agit du risque de variations rapides de prix. Le gamma est faible au début, mais augmente à l’approche de l’échéance. C’est pourquoi le fait de conserver vos positions jusqu’au dernier jour peut donner l’impression de monter un taureau mécanique. En effet, de petites fluctuations du cours de l’action peuvent entraîner de grandes variations de vos profits et pertes.

Delta (direction) : Au début, votre delta est proche de zéro (neutre). Par contre, si les prix fluctuent à la hausse ou à la baisse, votre condor peut pencher d’un côté et demander votre attention.

Conditions de marché et moment idéaux

Tous les marchés ne se prêtent pas au condor, et pour cause. Cette stratégie consiste essentiellement à vendre une assurance contre les catastrophes, idéalement lorsque les primes sont élevées, mais que le risque réel de catastrophe est faible.

Quand utiliser le condor de fer

Il existe trois moments idéaux pour mettre cette stratégie en place.

Marchés latéraux ou légèrement à la dérive : Lorsque c’est le cas, l’actif est immobilisé dans une certaine fourchette de prix.

VI élevée : Lorsque vous vous demandez s’il convient d’utiliser un condor de fer, vérifiez le rang ou le centile de VI. S’il est supérieur à 30 ou 50, la prime sera profitable. Vous avez intérêt à vendre pendant une période de forte volatilité assortie d’une bonne probabilité de baisse.

Calendrier sans histoire : De nombreux événements majeurs peuvent provoquer aussi bien des changements dans la volatilité du marché que des variations soudaines du prix des actifs. Assurez-vous que d’ici l’échéance prévue, la Réserve fédérale américaine ne fera aucune annonce, qu’aucune société ne publiera ses bénéfices et qu’aucun organisme ne tiendra de sommet géopolitique majeur.

Quand faut-il jouer de prudence ou passer son tour?

Il est également important de connaître les trois moments clés où cette stratégie ne fonctionne pas.

VI extrêmement faible : Si le niveau de volatilité du marché est à un niveau historiquement faible, vous ne recevrez pas assez d’argent pour justifier le risque. Ce serait comme ramasser des sous devant un rouleau compresseur.

Saison de publication des bénéfices : Il n’est pas judicieux de conserver un condor de fer pendant les périodes de publication des bénéfices ou d’annonces macroéconomiques importantes. L’actif pourrait bondir ou chuter du jour au lendemain et réduire vos ailes en morceaux.

Tendances fortes : Si une action vient d’atteindre un nouveau sommet historique avec un volume massif, ce n’est pas le moment de mettre en place un condor.

Guide sur la gestion et le rajustement des opérations

Pour parfaire vos capacités de négociation d’options, vous devez être en mesure de reconnaître les opérations qui tournent au vinaigre.

Une bonne stratégie repose sur une mise en place solide. Avant de commencer, vous devez réunir les conditions suivantes :

Liste de contrôle pour établir une stratégie

Rang de VI raisonnablement élevé (p. ex. >30)

Écarts serrés (p. ex. environ 0,10 $ ou moins sur des écarts de 1 $)

Intérêt en cours > 500

Risque < 2 % de votre compte pour l’opération en question

Liquidation et prise de bénéfices

Mettre un condor de fer en place exige autant de bonnes manières que lorsqu’on se fait inviter à souper : il faut savoir quand arriver et filer.

N’oubliez pas que la cupidité peut tuer un condor de fer. Pour éviter les mauvaises surprises, il vaut mieux liquider une opération de bonne heure, lorsqu’elle a atteint entre 25 et 50 % du profit maximal.

Plusieurs choisiront de clôturer leur opération à 21 jours de l’échéance (21DTE) afin d’éviter le risque gamma (ou les fluctuations de dernière minute).

Défensive : quoi faire lorsque le marché bouge

Que faites-vous si l’actif met à rude épreuve le prix de levée de l’une de vos positions vendeur?

1. Reporter le côté encore épargné. Si l’action remonte en direction de vos options d’achat, vos options de vente deviennent résolument hors jeu et perdent pratiquement toute leur valeur. Vous pouvez reporter les options de vente dont le prix de levée est plus proche du cours des actions et recentrer votre stratégie. Vous pourrez ainsi augmenter le crédit, ce qui vous permet d’élargir vos seuils de rentabilité tout en réduisant votre perte maximale.

2. Reporter l’écart mis à l’épreuve. Si le prix dépasse le côté de l’option d’achat, vous pouvez reporter l’écart de l’option d’achat à une date d’échéance ultérieure. En effet, le report d’options constitue une mesure de défense classique. C’est ce qui vous permet de donner plus de temps à votre stratégie pour faire son travail et, dans l’idéal, de percevoir un crédit net.

3. Ajuster l’« aile cassée ». Vous pouvez élargir ou déplacer les ailes en position acheteur sur le côté menacé afin de modifier le profil de risque et de réduire votre perte maximale. Cette solution nécessite toutefois davantage de capital.

4. Transformer la stratégie en papillon de fer. Si vous avez de l’expérience et que le prix du sous-jacent se maintient juste au-dessus du prix de levée de l’une de vos positions vendeur, vous pouvez reporter le côté encore épargné jusqu’à ce qu’il atteigne le côté mis à l’épreuve. Ce faisant, vous transformez votre condor de fer en « papillon de fer ». Cette stratégie vous permet de percevoir un crédit important, mais crée un pic de profit extrêmement étroit. Vous pouvez également envisager de transformer votre condor de fer en un seul écart créditeur.

5. Mettre une petite couverture en place. Ajouter un écart débiteur bon marché du côté malmené constitue une solution intéressante lorsque l’actif met à l’épreuve le prix de levée de l’une de vos positions vendeur.

Quand faut-il passer à l’action?

Voici des exemples de situations où le prix de levée de vos positions vendeur sera mis à rude épreuve et que vous n’aurez pas le choix d’agir :

Le prix atteint ou dépasse le prix de levée d’une position vendeur.

Le delta de votre position vendeur atteint 0,30.

Vous avez perdu deux fois le montant de votre crédit initial.

Offensive : si le marché reste calme

Si le marché ne bouge pas (hourra!), vous pouvez créer un deuxième condor assorti d’une autre date d’échéance afin d’« échelonner » le thêta.

Risques, inconvénients et moyens de les atténuer

Dans un condor de fer, la recherche et le risque défini jouent en votre faveur, ce qui en fait une stratégie à forte probabilité de réussite. Par contre, si vous ne faites pas attention, vous risquez d’essuyer des pertes importantes. Voici quelques éléments à considérer.

Risque d’écart (risque de variation extrême du cours) : Imaginez que le cours de clôture du sous-jacent est de 400 $, mais qu’en raison de mauvaises nouvelles, le cours de clôture tombe à 380 $ le lendemain matin. Vous ne pouvez pas vous sortir de cet écart de nuit en passant un ordre stop (ou ordre de protection). Pour atténuer ce risque, vous pouvez maintenir une position réduite, utiliser des ailes plus larges et envisager une liquidation anticipée.

Pics de volatilité : Il est préférable de mettre la stratégie en place lorsque la VI est déjà élevée tout en évitant les événements connus qui pourraient avoir une incidence sur le marché. Cela dit, même si le prix reste dans la fourchette, il suffit d’une flambée de peur (VI) pour faire grimper le prix des options que vous avez vendues. Votre écran pourrait d’ailleurs faire état d’une perte temporaire, mais en général, il suffit d’attendre que le courant passe, à condition que le prix soit le bon.

Risque d’assignation risque lié à la cible : Si vous négociez des options de style américain (comme c’est le cas pour la plupart des actions), vous pourriez recevoir une assignation anticipée si votre position vendeur sur option devient en jeu. C’est rare, mais cela arrive, tout particulièrement à l’approche des dates ex-dividende du côté des options d’achat. Le « risque lié à la cible » survient lorsqu’à l’échéance, le cours de l’action tombe exactement sur votre prix de levée, ce qui vous laisse dans l’incertitude en ce qui concerne l’assignation. La solution : clôturer vos opérations avant la semaine d’échéance.

Fin de partie (risque à l’approche de l’échéance) : Si le prix est proche de vos positions vendeur, gérez le condor de fer avant la dernière semaine.

Liquidité et frais : Vous devriez toujours tenir compte de ces deux facteurs. Les commissions et les écarts importants entre les cours acheteur et vendeur peuvent réduire votre marge bénéficiaire.

Psychologie : En négociant, vous allez enregistrer de nombreux petits gains et, à l’occasion, des pertes plus importantes. Si vous succombez à la panique et liquidez une opération chaque fois qu’elle devient déficitaire, vous allez perdre de l’argent. Pensez également à vous fixer, pour chaque opération, un seuil maximum que vous pouvez vous permettre de perdre et respectez-le scrupuleusement.

Assignation anticipée : Elle peut se produire si les options deviennent en jeu. Surveillez les dates ex-dividende pour les positions vendeur sur options d’achat. Vous devez vous fier aux probabilités tout en respectant votre seuil maximum de perte.

Primes pendant la période de publication des bénéfices : À l’approche des périodes de publication des bénéfices, les primes ont l’air particulièrement intéressantes, mais le risque d’effondrement de l’actif du jour au lendemain est très élevé. Lorsque c’est le cas, il est préférable d’éviter le condor de fer. Si vous désirez tout de même tenter votre chance, limitez la taille de la stratégie et utilisez une protection plus large.

Pièges courants à éviter

Vendre alors que le degré de parité est trop élevé. Ne soyez pas cupide. Si vous tentez de vendre une option au delta de 0,40, vous pouvez augmenter le crédit que vous recevez, mais aussi votre exposition au risque.

Ignorer la volatilité implicite. Négocier un condor de fer alors que la volatilité est au plus bas ou qu’elle est extrêmement imprévisible, c’est s’exposer à un profil risque-rendement qui est peu souhaitable. Avant de vous lancer, familiarisez-vous avec l’état de la VI et les événements majeurs à venir.

Négocier des actifs peu liquides. Vérifiez le volume du contrat. Les options illiquides affichent peu de volume de négociation et d’intérêt en cours et de ce fait, il est difficile de trouver une contrepartie avec laquelle les négocier.

Apporter des rajustements trop fréquents. Parfois, le meilleur rajustement qui soit consiste à ne rien faire du tout. En apportant trop de rajustements, vous vous exposez à des commissions élevées et risquez d’immobiliser vos pertes, d’où l’importance de préparer un plan avant de vous lancer.

Sous-estimer les frais. Un condor de fer comporte quatre pattes. Son ouverture et sa clôture impliquent un total de huit contrats. Assurez-vous que votre structure de commissions est compatible avec ce style de négociation et méfiez-vous du décalage.

Conserver jusqu’à l’échéance une position vendeur dont le prix de levée est proche du sous-jacent. Vous vous exposeriez à un risque important lié au gamma et même à un risque lié à l’assignation. En général, il est préférable de clôturer l’opération par anticipation afin d’immobiliser vos profits et de réduire les risques.

Éviter de liquider la stratégie alors que vous avez atteint le seuil maximum de perte. Voilà un excellent exemple qui illustre l’importance de gérer de près les condors de fer. En ignorant le seuil maximum de perte, vous laissez le prix de l’actif dépasser le prix de levée des positions acheteur, à un point tel que le condor de fer atteint la limite de perte à l’échéance. Si votre gestion est déficiente, vous vous exposez à des pertes supérieures au maximum que vous aviez prévu.