L’écart papillon est une stratégie sur options à risque défini qui cible une fourchette de prix bien précise. C’est l’un des outils de négociation les plus uniques et les plus polyvalents qui soient. Comme il favorise un rendement potentiel élevé tout en délimitant le risque, il est tout indiqué pour les adeptes de la négociation qui préfèrent la stratégie à la spéculation.

Qu’est-ce qu’un écart papillon?

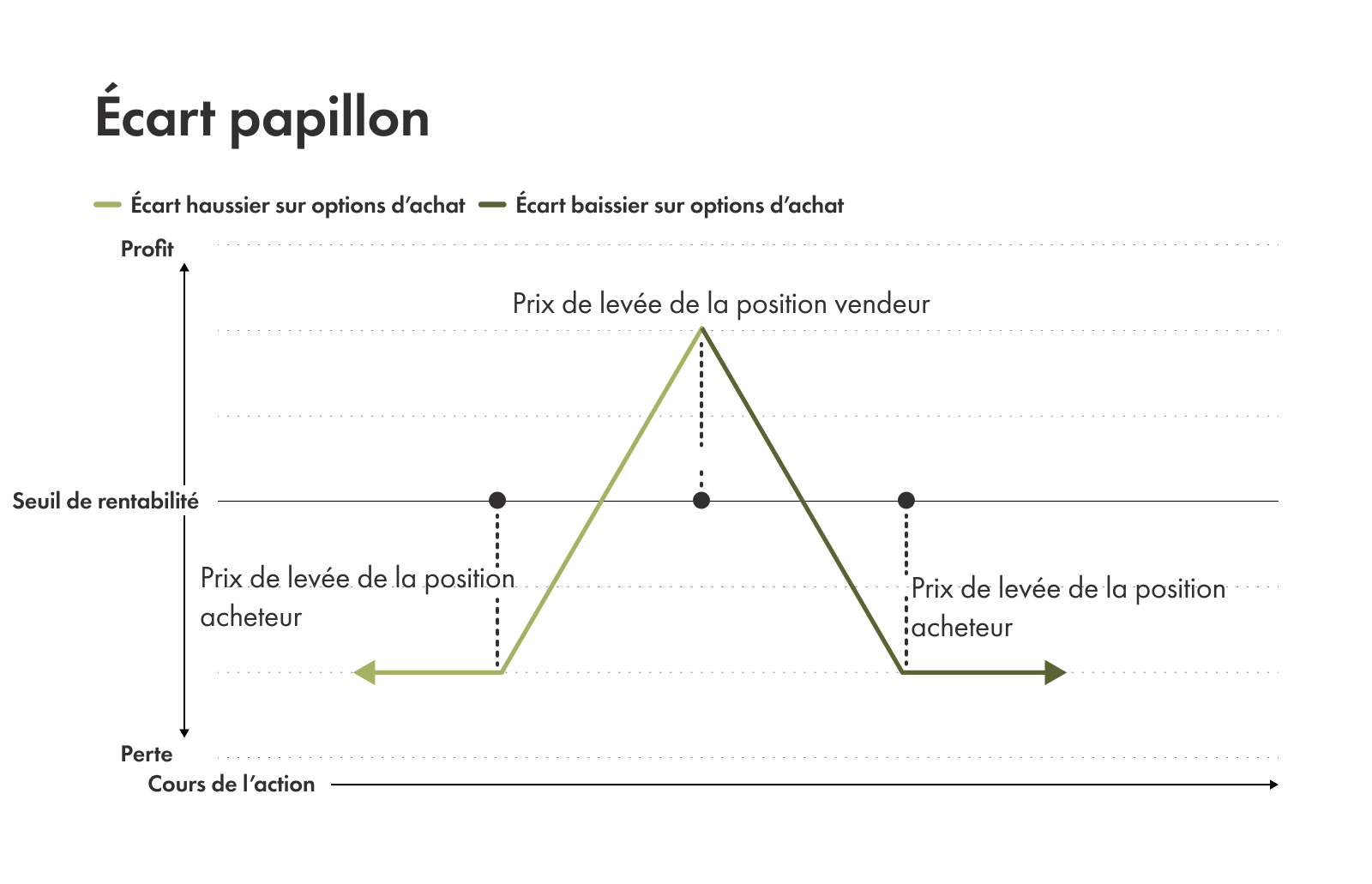

Allons droit au but : un écart papillon combine deux écarts verticaux (un haussier et un baissier) qui ont en commun le même prix de levée central.

Lorsque vous représentez les profits et pertes potentiels sur un graphique, vous obtenez une forme triangulaire qui ressemble beaucoup à une tente de camping centrée sur un prix cible à l’échéance.

Cette stratégie répond à trois besoins principaux.

Définir le risque : Dès que vous exécutez cette stratégie, vous savez exactement combien vous pouvez perdre. Il est généralement moins coûteux de prendre position sur une action en utilisant des écarts qu’en achetant la même quantité de sous-jacent.

Définir le cours cible : Cet écart est spécialement conçu pour les actions dont vous croyez qu’elles atteindront un cours bien précis à une date donnée. C’est comme un jeu de fléchettes, mais pour les investisseurs et investisseuses.

Se donner une marge de manœuvre : L’écart peut être de type débiteur (où vous devez payer) ou créditeur (où vous êtes payé.e), mais aussi de type haussier, baissier ou neutre.

Il existe deux grands types d’écarts papillon à connaître : le papillon standard et le papillon à l’aile cassée. Voici une comparaison entre les deux.

Caractéristique | Papillon standard | Papillon à l’aile cassée |

|---|---|---|

| Structure | Ailes symétriques; Distance égale par rapport au centre | Ailes asymétriques; Un côté est plus éloigné |

| Coût | Généralement un débit net; Vous déboursez de l’argent | Souvent un crédit net; Vous percevez de l’argent |

| Objectif | Profit maximal au prix de levée central | Penchant directionnel assorti d’un « filet de sécurité » |

| Risque | Équilibré des deux côtés | Risque penché d’un côté |

Comment construire un écart papillon

Voyons les composantes des deux types de papillons les plus courants.

Écart papillon standard (débiteur)

Il s’agit de la configuration de base. Elle est neutre, ce qui veut dire qu’elle table sur le fait que le cours de l’action restera exactement au milieu.

Structure (1-2-1) :

Acheter 1 option sur l’aile inférieure.

Vendre 2 options au cours cible (le corps).

Acheter 1 option sur l’aile supérieure.

Remarque : Toutes les options doivent être du même type (options d’achat ou options de vente) et avoir la même date d’échéance. Les ailes doivent se trouver à la même distance du corps.

Exemple :

Écart papillon en position acheteur sur option d’achat

Supposons que le cours d’une action nommée KIWI est de 100 $. Comme vous croyez qu’il restera exactement à 100 $ au cours du mois, vous effectuez une série d’opérations assorties d’une échéance dans 30 jours (30DTE) :

Acheter 1 option d’achat au prix de levée de 95 $ pour former l’aile inférieure du papillon.

Vendre 2 options d’achat au prix de levée de 100 $ pour former le corps du papillon.

Acheter 1 option d’achat au prix de levée de 105 $ pour former l’aile supérieure du papillon.

Comme les options que vous achetez (les ailes) sont généralement plus chères que les deux options que vous vendez (le corps), cette opération d’ouverture entraîne un débit net.

Cet écart papillon standard se traduit généralement par un débit ou un coût modeste, d’où son nom d’écart papillon débiteur.

De plus, bien que cet exemple porte sur des options d’achat, vous pourriez faire la même chose avec des options de vente. Ce faisant, vous reproduiriez les options d’achat et obtiendriez le même rendement si les prix de levée étaient alignés.

Directives pour la sélection du prix de levée

Largeur de l’aile : En règle générale, vous voudrez des ailes dont l’écart par rapport au cours de l’actif sous-jacent varie entre 2 et 10 %. Plus l’aile est large, plus le coût est élevé, mais votre fourchette de profit (formée par la tente) sera plus intéressante.

Prix de levée : Positionnez le prix de levée du corps à l’endroit exact où vous croyez que le prix se situera à l’échéance.

Liquidité : Visez uniquement des actifs dont le volume ou la liquidité sont élevés et dont l’écart entre les cours acheteur et vendeur est serré.

Jours jusqu’à l’échéance (DTE) :

Entre 21 et 45 jours, l’érosion de la valeur temps (thêta) sera progressive, et vous pourrez apporter des rajustements facilement.

Entre 7 et 14 jours, le prix évolue rapidement et fortement, mais le risque lié au gamma (sensibilité rapide au prix) est élevé.

Variantes de l’écart papillon standard

Écart papillon créditeur (position vendeur)

Vous pouvez également vendre un papillon en position vendeur, ce qui a pour effet d’inverser le graphique.

Dans ce cas, vous voudrez que le prix s’éloigne du centre afin de conserver votre crédit.

L’écart papillon créditeur est peu courant chez les personnes débutantes, car les chances de générer un profit sont plus faibles au centre.

Écart papillon de fer

Vous avez peut-être entendu parler du papillon de fer. Cet écart utilise à la fois des options d’achat et de vente pour créer la même forme de tente.

Il s’agit essentiellement d’une position vendeur sur stellage comportant des ailes de protection. Plus ces ailes sont larges, plus la fourchette de profit est large.

Le papillon de fer est une excellente stratégie, mais pour rester dans la simplicité, cet article portera exclusivement sur les papillons composés uniquement d’un type d’option précis (option d’achat ou de vente).

Papillon à l’aile cassée

L’écart papillon à l’aile cassée est une variante un peu plus complexe qui vous permet d’exprimer une opinion directionnelle.

Vous croyez que l’action va évoluer un peu, mais voudriez obtenir une assurance au cas où elle ne bougerait pas du tout ou, au contraire, elle bougerait trop.

Structure (1-2-1) :

Acheter 1 option sur l’aile inférieure.

Vendre 2 options au cours cible (le corps).

Acheter 1 option sur l’aile supérieure.

Ce qui distingue ce papillon de la version standard, c’est que vous « cassez » une aile en l’éloignant du corps.

Ce faisant, vous transformez l’écart débiteur (où vous devez payer) en écart créditeur (où vous êtes payé.e).

Les papillons à l’aile cassée sont également des outils polyvalents. Vous pouvez les construire à l’aide d’options d’achat (point de vue neutre ou baissier) ou d’options de vente (point de vue haussier).

Pourquoi choisir un papillon à l’aile cassée

Crédit : Dans bien des cas, vous pouvez exécuter un papillon à l’aile cassée et obtenir un crédit net. Autrement dit, même si l’action n’évolue pas du tout dans la direction que vous espériez, vous conservez un crédit modeste.

Risque : Ce type d’écart réduit ou élimine le risque d’un côté tout en maintenant le risque défini de l’autre côté.

Penchant directionnel : Vous pouvez adopter un point de vue haussier ou baissier tout en conservant un risque défini. Même si vous vous trompez légèrement, vous bénéficiez d’une certaine marge de manœuvre intégrée.

Exemples :

Papillon haussier à l’aile cassée sur option de vente

Supposons que le cours d’une action nommée PRUNE est de 100 $. Vous croyez qu’il va augmenter, mais vous craignez qu’il puisse s’effondrer. Vous effectuez une série d’opérations assorties d’une échéance dans 30 jours (30DTE) :

Acheter 1 option de vente au prix de levée de 95 $ pour former l’aile inférieure, qui est « cassée » du fait qu’elle est la plus éloignée.

Vendre 2 options de vente au prix de levée de 105 $ pour former le corps, c’est-à-dire l’espace où l’action devrait se stabiliser.

Acheter 1 option de vente au prix de levée de 110 $ pour former l’aile supérieure qui n’est pas cassée et qui est la plus rapprochée du corps.

Voyez-vous la différence? L’aile inférieure est à 10 points (10 $) du corps, mais l’aile supérieure n’est qu’à 5 points du corps. Cette asymétrie change complètement le calcul.

Papillon baissier à l’aile cassée sur option d’achat

Une personne que vous connaissez n’est pas du même avis en ce qui concerne l’action PRUNE. L’action se négocie présentement à 100 $, et cette personne croit que le prix va baisser.

Mais après avoir entendu votre avis, votre connaissance craint que le prix ne monte en flèche. Par conséquent, elle effectue une série d’opérations assorties d’une échéance dans 30 jours (30DTE) :

Acheter 1 option d’achat au prix de levée de 105 $ pour former l’aile supérieure, qui est « cassée » du fait qu’elle est la plus éloignée.

Vendre 2 options d’achat au prix de levée de 95 $ pour former le corps, c’est-à-dire l’espace où l’action devrait se stabiliser.

Acheter 1 option d’achat au prix de levée de 90 $ pour former l’aile inférieure qui n’est pas cassée et qui est la plus rapprochée du corps.

Bref, votre connaissance applique le même écart asymétrique, mais selon un point de vue et des prix de levée baissiers.

Directives pour la sélection du prix de levée

Position du corps : Placez les prix de levée du corps juste au-dessus de l’endroit où vous croyez que le prix pourrait dériver.

Cassure de l’aile : Déplacez l’aile du côté qui vous semble le moins susceptible d’être malmené. C’est votre côté « à risque ».

Largeur de l’aile : Un bon point de départ consiste à donner à vos ailes une largeur de 25 à 50 points si vous effectuez des opérations sur des indices importants. Par contre, si vous négociez sur un autre actif sous-jacent, vous pouvez ajuster la largeur en fonction de sa volatilité.

Rendement : profit maximal, perte maximale et seuils de rentabilité

Parlons chiffres : comment fait-on pour gagner de l’argent avec les écarts papillon?

Voici le calcul pour chaque type d’écart :

Rendement de l’écart papillon standard (débiteur)

| Profit maximal: C’est le scénario idéal. Vous obtenez un profit maximal si, à l’échéance, le cours de l’actif sous-jacent correspond au prix de levée du corps. | Profit maximal = (largeur de l’aile − débit net) × 100; Remarque : Le ×100 suppose un multiplicateur de contrat standard. |

|---|---|

| Perte maximale: L’avantage de cet écart est qu’il plafonne votre perte. En effet, vos pertes ne dépasseront jamais le montant que vous avez payé pour exécuter la stratégie. | Perte maximale = débit net payé |

| Seuils de rentabilité: Vous avez deux seuils de rentabilité : un sur la patte gauche de la tente et un sur la patte droite. | Seuil de rentabilité inférieur ≈ prix de levée inférieur + débit net; Seuil de rentabilité supérieur ≈ prix de levée supérieur − débit net |

| Évolution avant l’échéance: La tente de profit n’atteint sa hauteur maximale qu’à l’échéance. Cette stratégie bénéficie du thêta (érosion de la valeur temps) et apprécie généralement une volatilité implicite (VI) stable ou à la baisse. | La courbe de profit est plus plate.; Au fil du temps, elle s’accentue vers le sommet (en supposant que le prix est proche du corps). |

Rendement du papillon à l’aile cassée

| Profit maximal: Le profit est centré près du corps, mais comme la stratégie consiste souvent à obtenir un crédit (ou un débit extrêmement modeste), le calcul du profit maximal va changer. | Profit maximal = (largeur de l’aile étroite + crédit net) × 100 ou Profit maximal = (largeur de l’aile étroite − débit net) × 100 ; Remarque : Le ×100 suppose un multiplicateur de contrat standard. |

|---|---|

| Perte maximale: Cet aspect demande de la prudence. Comme vous avez « cassé » une aile, vous avez créé un vide dans votre protection. Si vous avez obtenu un crédit au moment d’exécuter votre stratégie, ce dernier peut amortir les mouvements défavorables et dégager un profit modeste, y compris lorsque le prix n’atteint pas le corps. Mais si le prix s’effondre et passe à travers l’aile cassée, votre perte pourrait être plus importante que si vous aviez établi un papillon standard. | Perte maximale = (différence entre les largeurs des ailes − crédit net) × 100 ou Perte maximale = (différence entre les largeurs des ailes + débit net) × 100 ; Remarque : Le ×100 suppose un multiplicateur de contrat standard. |

| Seuils de rentabilité: : Si vous aviez un crédit au moment d’exécuter la stratégie, votre seuil de rentabilité du côté risqué est repoussé encore plus loin. Votre probabilité de réussir est légèrement supérieure à celle d’un écart vertical standard. | Si vous aviez un crédit net au moment d’exécuter la stratégie : Seuil de rentabilité ≈ (prix de levée de la position vendeur + largeur de l’écart débiteur plus étroit) + crédit net ; Si vous aviez un débit net au moment d’exécuter la stratégie : Seuil de rentabilité inférieur ≈ prix de levée inférieur + débit net ; Seuil de rentabilité supérieur ≈ (prix de levée supérieur + largeur de l’écart débiteur plus étroit) − débit net |

| Évolution avant l’échéance: La tente de profit n’atteint sa hauteur maximale qu’à l’échéance. Cette stratégie bénéficie du thêta (érosion de la valeur temps) et apprécie généralement une VI stable ou à la baisse. | La courbe de profit est plus plate. Au fil du temps, elle s’accentue vers le sommet (en supposant que le prix est proche du corps). |

Quand utiliser un papillon

Tous les marchés ne se prêtent pas au papillon. Voici un aide-mémoire pour déterminer le moment et la façon de déployer vos ailes.

Quand utiliser un papillon standard (débiteur) :

Vous vous attendez à ce que le prix gravite et se stabilise à un niveau bien précis. Vous voyez l’écart comme un aimant.

Voici quelques événements clés qui peuvent susciter ce type de réflexion.

Lendemain de publication des résultats : Après un mouvement important, les actions ont tendance à rester dans une fourchette étroite.

Évolution des prix à l’échéance des options : Les teneurs de marché visent souvent des prix qui permettront de maximiser l’intérêt en cours à l’échéance, c’est-à-dire le montant des contrats d’options qui ne sont pas encore exercés ou qui sont arrivés à échéance, le tout à des prix de levée bien précis.

Immobilisation du support ou de la résistance : Si l’action ne bouge pas dans le cadre d’une moyenne mobile importante (p. ex. sur 200 jours), vous pourriez mettre en place un papillon centré sur la fourchette de cette moyenne mobile.

Volatilité stable ou à la baisse : Cet écart est le plus efficace lorsque la volatilité est stable ou qu’elle accuse une légère baisse. Si la volatilité devait exploser, la stratégie pourrait vous nuire au départ en raison de la valeur des options dotées d’un petit corps.

Optez pour un papillon standard dans les cas suivants :

Vous voulez impérativement contrôler les coûts et définir le risque.

Vous avez une cible précise.

Vous pouvez vivre avec une petite probabilité de réaliser le profit maximal.

Quand utiliser un papillon à l’aile cassée (créditeur) :

Vous avez un léger penchant directionnel (p. ex., vous vous dites que « le marché va progresser lentement »), mais vous détestez perdre de l’argent alors que le marché reste stable.

Voici quelques événements clés qui peuvent susciter ce type de réflexion.

Marchés à la dérive : Ce type d’écart est parfait pour les marchés qui affichent une lente progression ou régression sans revirements brusques.

Volatilité : Restez à l’affût des niveaux de volatilité moyens à élevés.

Avantage asymétrique : Les options hors jeu peuvent coûtent cher en raison du facteur asymétrique. Pour les vendre, vous pouvez mettre en place un papillon à l’aile cassée. C’est ce qui vous permet de financer votre opération et de réduire, voire de prévenir vos pertes en cas de stagnation du marché.

Optez pour un papillon à l’aile cassée dans les cas suivants :

Vous souhaitez augmenter vos chances de réaliser un gain faible à modéré tout en adoptant un penchant.

Vous n’avez pas de cible précise.

Vous voudriez être en mesure de rajuster les niveaux de risque de l’écart en fonction de votre degré d’aisance.

Sélection des actifs sous-jacents

Voici les facteurs à considérer.

Liquidité : Recherchez une liquidité élevée et des écarts serrés entre les cours acheteur et vendeur. Si l’écart est de 0,50 $, vous renoncez à des profits avant même de commencer. Essayez d’abord cette stratégie sur des fonds négociés en bourse (FNB) extrêmement liquides ou des actions à mégacapitalisation.

Clarté : Recherchez les actifs dont l’analyse technique révèle des niveaux de référence clairs, car ils sont essentiels à la prise de décisions éclairées sur les stratégies à adopter et les prix de levée à retenir.

Cohérence : Les papillons peuvent se faire écraser par des mouvements brusques qui vont au-delà des deux ailes. C’est le cas, par exemple, des actions dont le cours varie de 20 % en l’espace d’une journée.

Règles pratiques

Papillons débiteurs : Visez un profit dont le montant oscille entre 25 et 50 % du maximum potentiel. Le prix atteint rarement le prix de levée, alors ne soyez pas cupide. Dénouez votre stratégie dès que la valeur tombe à 50 % ou même à 75 % de votre débit ou que votre perte atteint un montant donné.

Papillons créditeurs à l’aile cassée : Votre cible devrait osciller entre 30 et 60 % du crédit initial. Dénouez votre stratégie lorsque le prix dépasse le corps trop tôt ou qu’il atteint deux à trois fois le risque de crédit initial du côté où l’aile est cassée.

Gestion des risques et taille des positions

Même si le risque associé à un écart papillon est bien défini, vous devez rester sur vos gardes pour éviter les pertes. Voici quelques facteurs à considérer :

1. Taille de la position

Cet aspect est non négociable.

Comme les papillons comportent une fourchette de profits étroite, ils ont moins de chances de dégager un profit maximal qu’un simple écart vertical.

Ne vous surchargez pas. Chaque position sur papillon ne devrait représenter qu’une infime partie de votre portefeuille (1 à 2 %).

2. Risque lié au moment (le piège du gamma)

Le risque lié au gamma explose à mesure que vous vous rapprochez de l’échéance (sept jours ou moins).

Autrement dit, le moindre mouvement du cours de l’action peut entraîner d’énormes fluctuations dans vos calculs de profits ou de pertes.

Lorsque cela se produit, pensez à réaliser vos profits plus tôt que prévu.

3. Changements de volatilité

Les papillons créditeurs à l’aile cassée tolèrent mieux la volatilité, et en règle générale, un effondrement de la VI peut vous aider à obtenir des profits plus rapidement.

Les papillons débiteurs se comportent mieux lorsque la volatilité est à la baisse. Lorsque la VI augmente, les ailes que vous avez achetées prennent de la valeur, mais le corps que vous avez vendu prend encore plus de valeur, ce qui nuit temporairement à votre stratégie.

4. Pièges liés à la liquidité

Nous ne saurions trop insister sur l’importance de privilégier les actifs sous-jacents qui affichent des écarts serrés.

Si les écarts sont trop larges, ils peuvent fausser vos prix d’ouverture et de clôture. Si vous ne pouvez pas obtenir de prix équitable pour clôturer la stratégie, votre profit théorique n’a plus d’importance.

Rajustements : comment gérer les papillons lorsque le prix évolue

Voici quelques trucs pour rectifier le tir lorsque le marché ne fait pas exactement ce qu’on voudrait (ce qui est assez normal).

Rajustements précoces et proactifs

Reporter le corps

Si le cours de l’action s’éloigne progressivement de votre cible, vous pouvez clôturer votre papillon actuel et en ouvrir un nouveau dont le centre se situe au nouveau cours de l’action. Soulignons toutefois que le report risque d’augmenter votre coût de base.

Convertir le papillon en écart vertical

Si le prix traverse un côté de votre tente, c’est signe que votre stratégie est finie. Vous pouvez clôturer l’aile la plus éloignée et l’une des positions vendeur composant le corps.

Vous vous retrouvez alors avec un simple écart vertical du côté actif, qui pourrait vous permettre de récupérer un peu de valeur.

Réparer l’aile cassée (le cas échéant)

Si le risque augmente du côté où l’aile est cassée, rachetez l’une de vos options et revendez-la plus tard, ou achetez une autre option sur l’extrémité qui est à risque afin de limiter votre exposition.

Rajustements défensifs en cas de difficultés

Ajouter une couverture

Si le prix menace la fourchette supérieure de votre seuil de rentabilité, vous pouvez acheter un petit écart débiteur hors jeu du côté en question. Vous allez débourser de l’argent, mais au moins, vous compenserez les pertes du papillon.

Reporter la stratégie (lorsque le temps est votre allié)

Cette solution est complexe, mais efficace. Elle consiste à dénouer le côté accusant une perte, puis à le rouvrir un mois plus tard.

Vous laissez plus de temps à la stratégie pour porter ses fruits, mais vous changez complètement de profil de risque.

Abandonner en dernier recours

Si le prix se situe bien au-delà de votre aile et que l’échéance arrive dans quelques jours, il ne vous reste plus qu’à tout dénouer. Réaffectez les capitaux à une nouvelle stratégie.

Pièges courants à éviter

Maintenant que vous savez quoi faire et comment voler de vos propres ailes, voici quelques pièges à éviter lorsque vous établissez des écarts papillon.

Viser une cible à tout prix dans un marché tendanciel. Si le marché grimpe de jour en jour, évitez de placer un papillon neutre en plein milieu du chemin : il risque de se faire écraser.

Prendre trop d’échéances hebdomadaires. Les options hebdomadaires sont volatiles. Si vous investissez trop d’argent dans un papillon de quatre jours, il suffit d’une mauvaise nouvelle dans les médias pour anéantir votre position.

Ignorer la liquidité et le décalage. Un décalage de 0,10 $ sur un achat de 0,50 $ se traduit par une perte immédiate de 20 %. Assurez-vous de vérifier le volume avant de confirmer votre achat.

Faire preuve de cupidité. Imaginez : votre papillon est rentable, mais comme vous tenez absolument à récolter 5 $ de plus, vous le conservez trop longtemps jusqu’à l’échéance, et votre profit tombe à zéro. Si vous atteignez 50 % du profit maximal, il est peut-être temps de dénouer votre stratégie.