Lire dans les pensées n’est pas encore possible – dommage pour celles et ceux qui aimeraient savoir ce que les autres pensent d’un titre. Les graphiques en chandeliers offrent une sorte de fenêtre sur l’humeur du marché. En un coup d’œil, ils montrent le prix d’ouverture et de clôture, le plus haut et le plus bas, ainsi que la direction qu’a prise un titre sur une période donnée. Voici un petit guide rapide, simple et, espérons-le, très utile.

Anatomie d’une chandelle : les bases

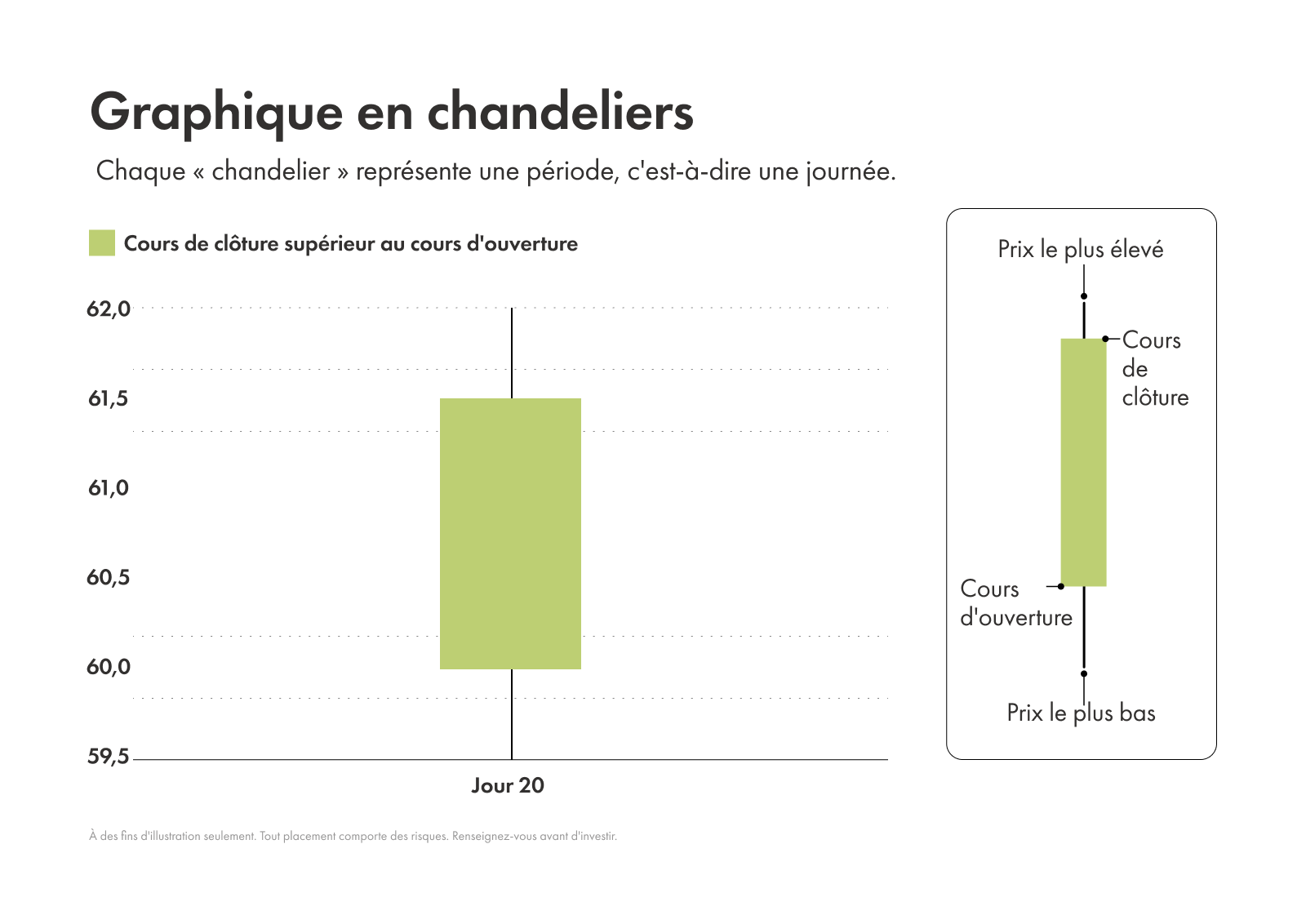

Les chandelles composent le graphique en chandeliers d’un titre (en gros, c’est un graphique à barres, mais en plus sophistiqué). Chaque « barre » du graphique est une « chandelle ».

Une chandelle représente une période donnée, que vous pouvez définir à votre guise : une semaine, une journée, une heure, 5 minutes… Vous décidez.

La partie large de la chandelle s’appelle le corps. Ses extrémités indiquent le prix d’ouverture et le prix de clôture. Les lignes fines qui dépassent au-dessus et en dessous du corps sont appelées mèches ou ombres. Certaines personnes utilisent les deux termes de façon interchangeable. Pour simplifier, nous parlerons de mèche pour la ligne du haut et d’ombre pour celle du bas. La pointe de la mèche correspond au prix le plus élevé atteint, tandis que l’extrémité de l’ombre indique le prix le plus bas observé.

La couleur d’une chandelle indique la direction du titre : une chandelle verte ou blanche signifie que le titre a clôturé plus haut que son cours d’ouverture. Une chandelle rouge ou noire indique au contraire que le titre a clôturé plus bas.

Figures en chandeliers et sentiment du marché

Le principal avantage des graphiques en chandeliers, c’est qu’en mettant toutes les chandelles côte à côte, il devient possible de lire l’humeur du marché d’un seul coup d’œil.

Les modèles de chandelles permettent de distinguer trois grands sentiments du marché : haussier, baissier ou neutre. Les détails suivent un peu plus loin, mais l’essentiel à retenir est que ces modèles aident à voir qui mène le jeu — les forces acheteuses ou vendeuses —, indiquent la direction probable des prix et mettent en évidence les périodes d’indécision du marché lorsqu’il évolue latéralement.

Modèles haussiers

Indiquent que les gens qui achètent prennent le contrôle.

Peuvent annoncer une hausse potentielle ou un regain d’optimisme.

Modèles baissiers

Montrent que les gens qui vendent gagnent en force.

Peuvent avertir d’une baisse potentielle ou d’un virage pessimiste.

Modèles neutres

Indiquent que le marché hésite.

Personne ne mène vraiment le jeu.

Le marché risque de rester dans une phase latérale jusqu’à l’apparition d’un signal plus clair.

Voici un exemple :

Cette chandelle nous indique :

Ouverture : 60,00

Clôture : 61,50

Haut : 62,00

Bas : 59,50

Direction : haussière

Ça devient plus clair? Accrochez-vous, toutes les personnes qui investissent sérieusement raffolent des figures de chandelles, et il y en a beaucoup. En voici quelques-unes parmi les plus courantes :

Figures haussières courantes

Marteau

Caractéristiques clés

Nombre de chandelles: 1

Couleur: Peu importe

Corps: Petit; Situé en haut de la plage de prix

Mèche: Quasi inexistante

Ombre: Très longue; Au moins deux fois la taille du corps

Remarque: Il ressemble à un marteau à la verticale, d’où son nom.

Contexte

Le marteau apparaît généralement après une baisse.

Sa longue ombre inférieure montre que les forces vendeuses ont fait baisser le prix, puis les forces acheteuses sont intervenues avec vigueur pour le ramener près du cours d’ouverture.

Cette reprise suggère que le prix pourrait remonter. Certaines personnes considèrent donc le marteau comme un excellent signal d’achat.

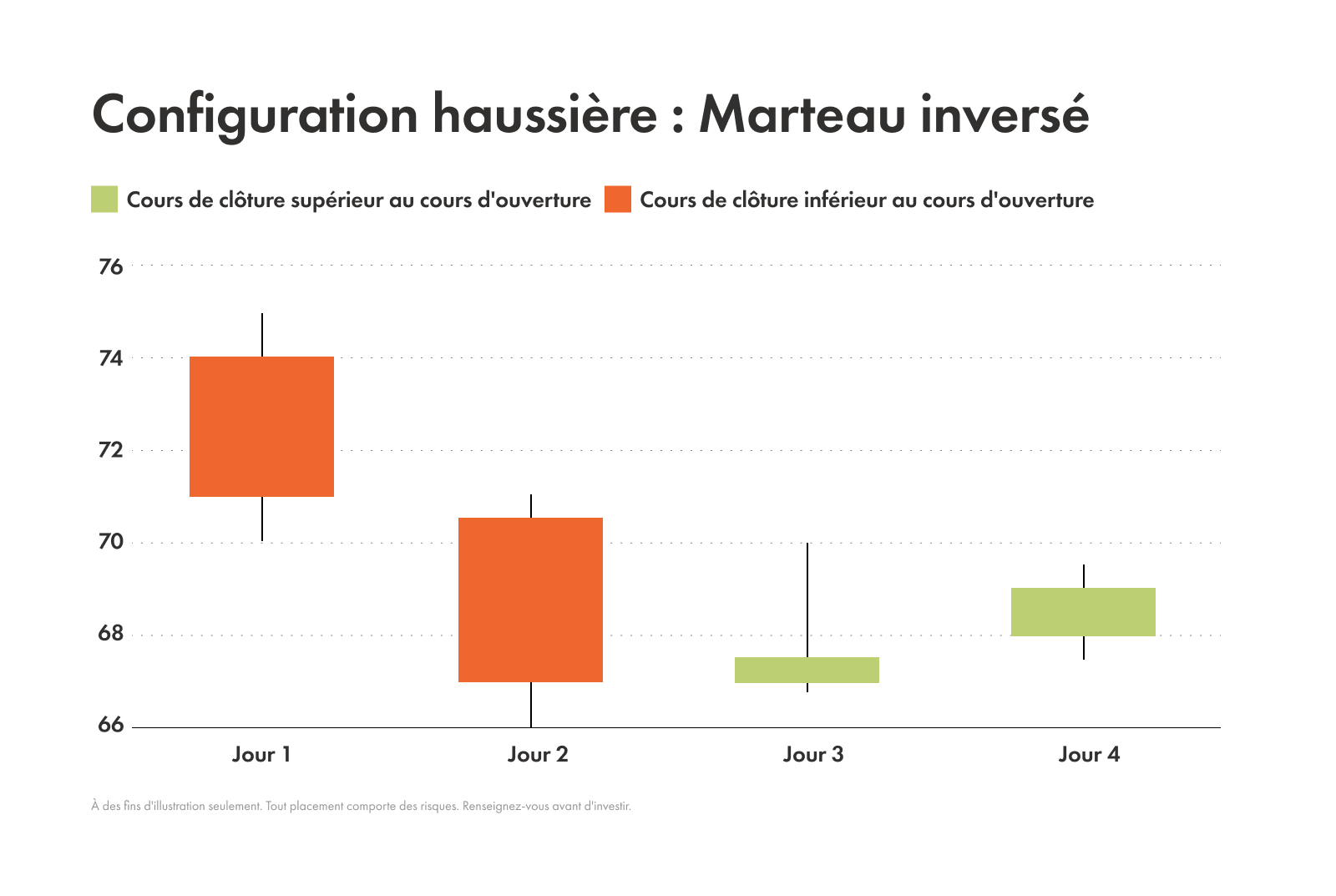

Marteau inversé

Caractéristiques clés :

Nombre de chandelles: 1

Couleur: Peu importe

Corps: Petit; Situé en bas de la plage de prix

Mèche: Très longue; Au moins deux fois la taille du corps

Ombre: Quasi inexistante

Remarque: Ressemble à un marteau, tête en bas.

Contexte

Le marteau inversé apparaît généralement après une tendance baissière, comme le marteau droit.

Sa longue mèche supérieure montre que les forces acheteuses ont tenté de faire monter le prix de façon marquée. Les forces vendeuses ont cependant réussi à le ramener près du cours d’ouverture. Malgré cette pression, l’effort fourni par les forces acheteuses pour tirer le prix vers le haut explique pourquoi cette figure est considérée comme haussière. Pour confirmer ce signal, les personnes qui investissent attendent de voir apparaître une forte chandelle verte, qui peut confirmer l’élan haussier anticipé.

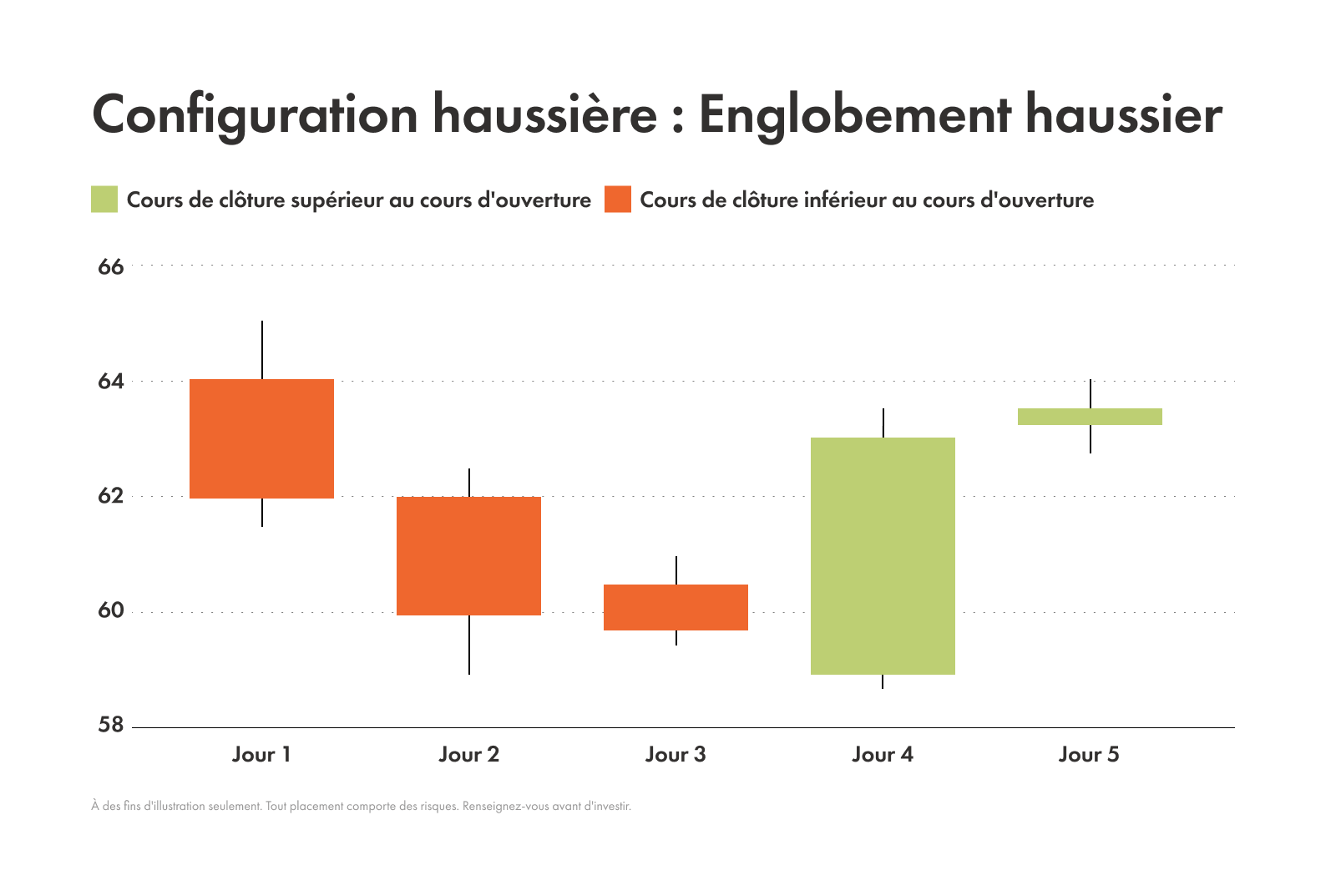

Englobement haussier

Caractéristiques clés

Nombre de chandelles: 2

Chandelle 1 | Chandelle 2 | |

|---|---|---|

| Couleur | Rouge ou noire | Verte ou blanche |

| Corps | Petit | Grand; Ouverture : plus basse que la clôture de la chandelle précédente; Clôture : plus haute que le sommet de la chandelle précédente |

| Mèche | Taille variable | Taille variable; Sans chevauchement avec celles de la chandelle précédente |

| Ombre | Taille variable | Taille variable; Peu ou pas de chevauchement avec celles de la chandelle précédente |

Remarque: Le corps de la deuxième chandelle englobe complètement celui de la première, ce qui donne son nom à cette figure.

Contexte

L’englobement haussier se forme au cours d’une tendance baissière.

La petite chandelle baissière montre que les forces vendeuses contrôlent encore la situation. La chandelle suivante, beaucoup plus grande et haussière, inverse toutefois la dynamique : elle ouvre plus bas que la clôture précédente et se termine plus haut que l’ouverture précédente.

Cela indique qu’une vague d’achat a submergé la tendance vendeuse. C’est un signal fort qui peut annoncer un renversement de direction.

Pour que l’englobement haussier soit jugé fiable, la chandelle englobante doit être accompagnée d’un volume supérieur à la moyenne.

Un volume élevé confirme qu’un nombre significatif de personnes achètent et renforcent la crédibilité du renversement.

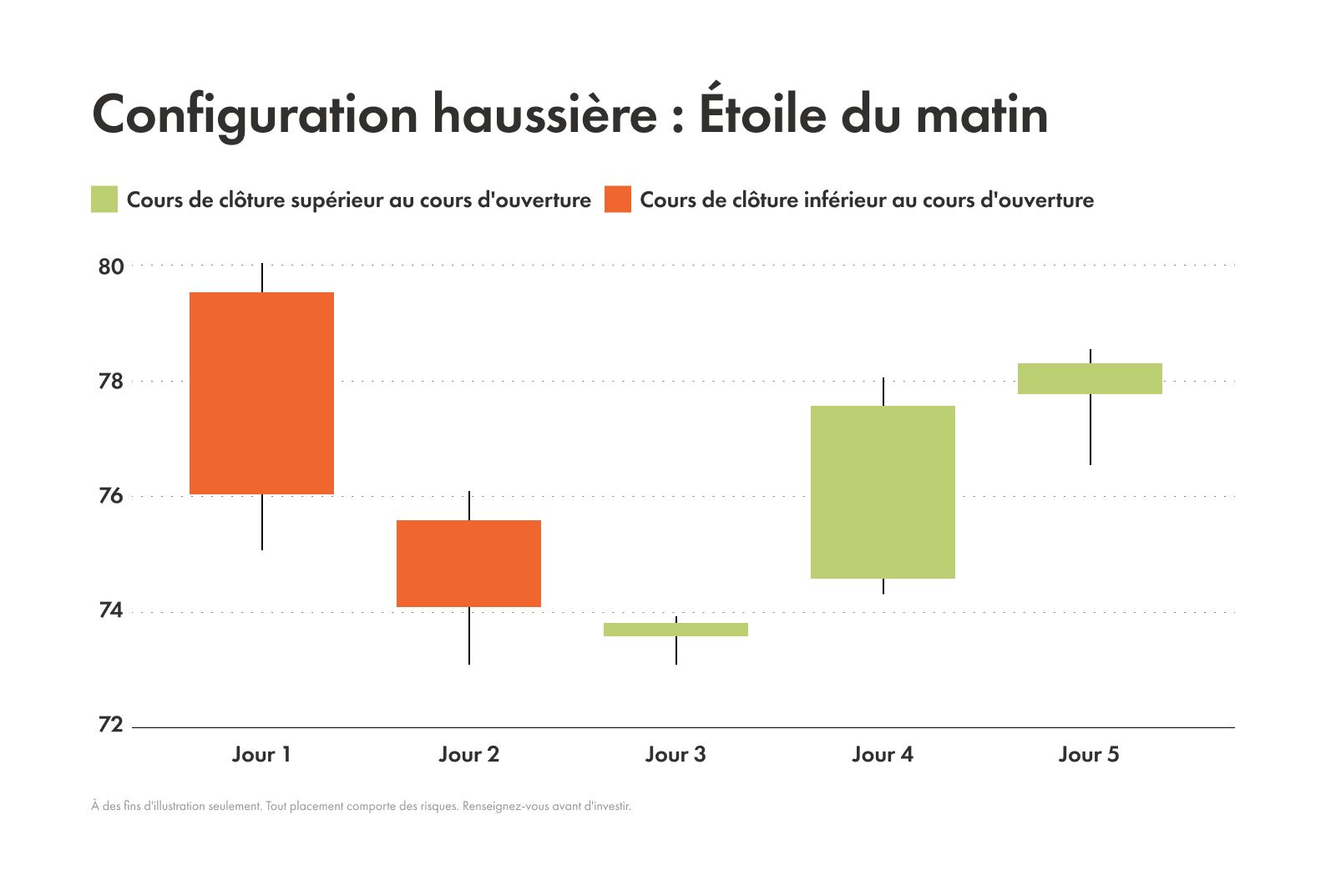

Étoile du matin

Caractéristiques clés

Nombre de chandelles: 3

Chandelle 1 | Chandelle 2 | Chandelle 3 | |

|---|---|---|---|

| Couleur | Rouge ou noire | Peu importe | Verte ou blanche |

| Corps | Grand | Petit; Formé à l’extrémité basse de la chandelle précédente | Grand; Au moins aussi grand que la première, voire plus |

| Mèche | Taille variable | Quasi inexistante | Taille variable |

| Ombre | Quasi inexistante | Quasi inexistante | Taille variable |

Remarque: Évoque un soleil couchant suivi de l’apparition d’une petite étoile juste avant l’aube (la chandelle haussière à droite).

Contexte

L’étoile du matin apparaît souvent à la fin d’une tendance baissière. Elle raconte une histoire en trois temps :

Première chandelle → les forces vendeuses contrôlent encore le marché.

Deuxième chandelle (l’étoile) → le marché hésite et l’élan vendeur s’essouffle.

Troisième chandelle haussière → confirme l’affirmation d’une tendance acheteuse forte.

Cette pression acheteuse dans la dernière chandelle indique généralement un retournement de tendance.

Sur le plan stratégique, une personne qui investit peut choisir d’entrer en position acheteuse après la clôture de la troisième chandelle, avec un ordre de protection (stop-loss) placé juste sous le creux de la chandelle étoile (celle du milieu). Cette approche permet de profiter de la nouvelle tendance haussière tout en limitant les pertes potentielles.

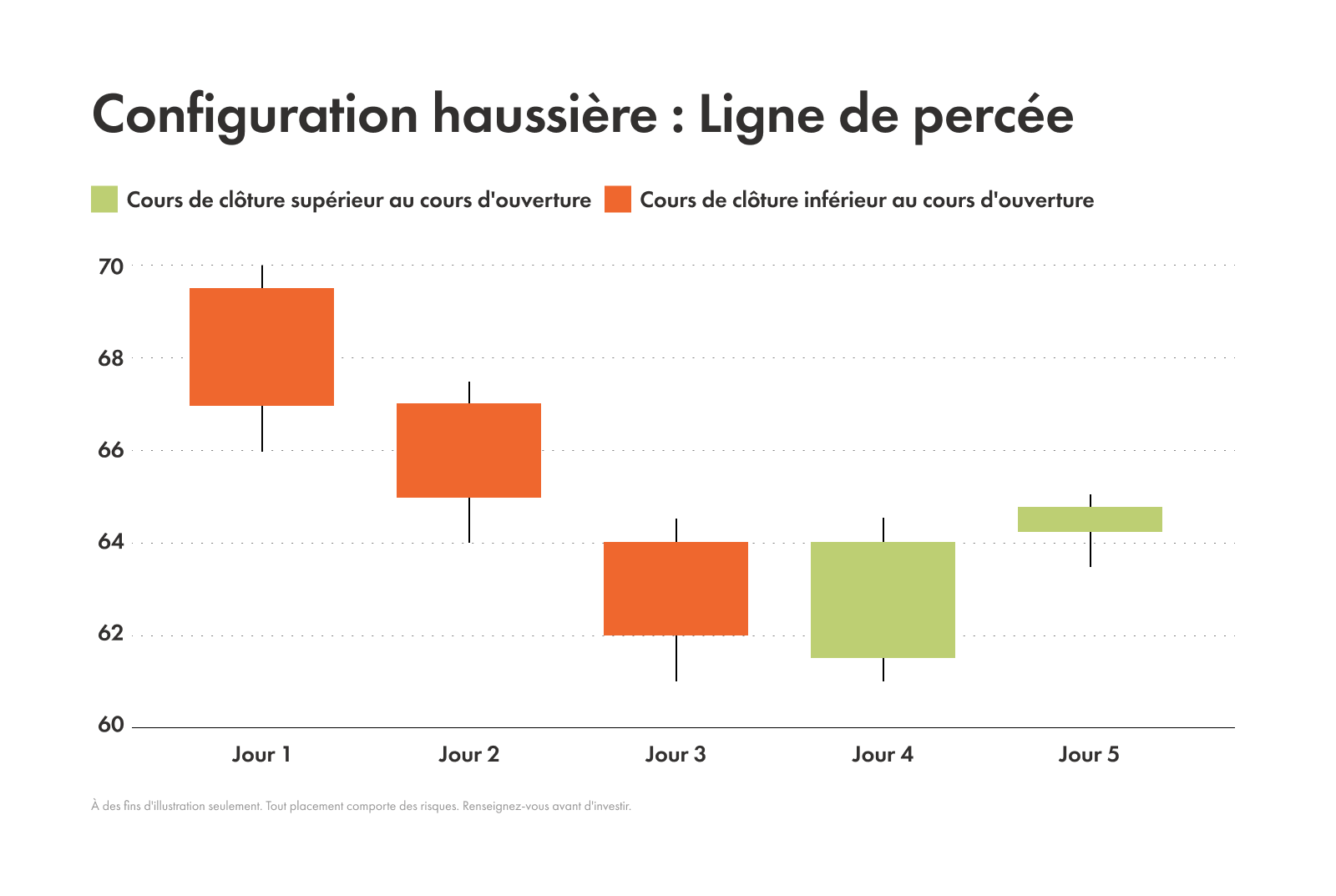

Ligne de percée

Caractéristiques clés

Nombre de chandelles: 2

Chandelle 1 | Chandelle 2 | |

|---|---|---|

| Couleur | Rouge ou noire | Verte ou blanche |

| Corps | Grand | Grand; Ouverture : plus basse que la clôture de la chandelle précédente; Clôture : au moins à mi-corps de la chandelle précédente, ou plus haut |

| Mèche | Taille variable | Taille variable |

| Ombre | Taille variable | Taille variable |

Remarque: Ce modèle est considéré comme plus fiable lorsqu’il apparaît après une longue tendance baissière.

Contexte

La ligne de percée indique qu’un retournement haussier pourrait être en cours.

Les forces acheteuses ont fait remonter le prix avec assez de force pour briser l’élan vendeur et clôturer au-dessus de la moitié de la chandelle baissière de la veille.

Pour confirmer ce signal, les personnes qui investissent attendent souvent que la chandelle suivante ouvre au-dessus de la clôture de la chandelle de percée, afin de vérifier que la pression acheteuse se poursuit.

Certaines personnes examinent aussi si cette figure apparaît près d’un seuil de support clé, ce qui en renforce la fiabilité, tout en tenant compte d’autres données comme la tendance générale et le volume des échanges.

Figures baissières courantes

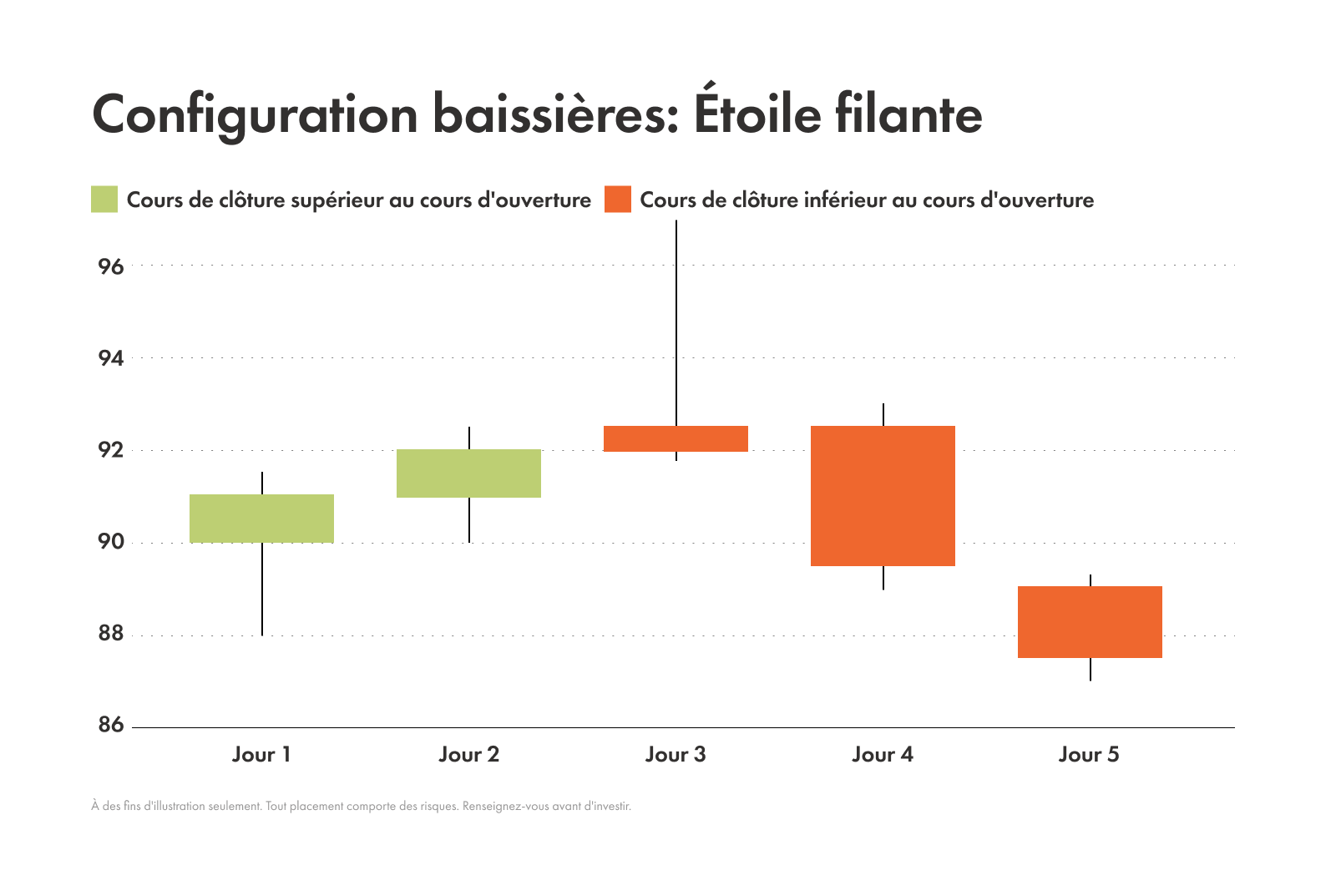

Étoile filante

Caractéristiques clés

Nombre de chandelles: 1

Couleur: Verte ou blanche

Corps: Petit; Situé en bas de la plage de prix

Mèche: Très longue; Doit être au moins la moitié de la chandelle

Ombre: Petite

Remarque: Ressemble à un marteau inversé, mais apparaît après une tendance haussière, et non après une baisse.

Contexte

L’étoile filante apparaît après une tendance haussière.

Sa longue mèche supérieure montre que les forces acheteuses ont tenté de pousser le prix à la hausse, mais les forces vendeuses ont ensuite pris le dessus et ramené le prix près du cours d’ouverture.

Cela peut signaler que l’élan acheteur s’essouffle.

La figure est particulièrement forte lorsqu’elle se forme au sommet d’une tendance haussière et qu’elle s’accompagne d’un volume élevé. Cela signifie que beaucoup de personnes vendent, ce qui renforce encore la probabilité d’un renversement.

Englobement baissier

Caractéristiques clés

Nombre de chandelles: 2

Chandelle 1 | Chandelle 2 | |

|---|---|---|

| Couleur | Verte ou blanche | Rouge ou noire |

| Corps | Petit | Grand; Ouverture : plus haute que la clôture de la chandelle précédente; Clôture : plus basse que le creux de la chandelle précédente |

| Mèche | Taille variable | Taille variable; Sans chevauchement avec celle de la chandelle précédente |

| Ombre | Taille variable | Taille variable; Peu ou pas de chevauchement avec celle de la chandelle précédente |

La petite chandelle haussière à gauche est entièrement englobée par la grande chandelle baissière à droite, ce qui donne son nom à cette figure.

Contexte

L’englobement baissier est particulièrement fort lorsqu’il apparaît après une tendance haussière nette. Il indique que la pression acheteuse a été submergée par la pression vendeuse.

Pour confirmer le signal d’un possible retournement à la baisse, les personnes qui investissent observent souvent si la chandelle suivante clôture plus bas le lendemain. La fiabilité augmente aussi si la figure est confirmée par d’autres indicateurs techniques, comme la cassure du niveau de support ou le franchissement d’une moyenne mobile importante.

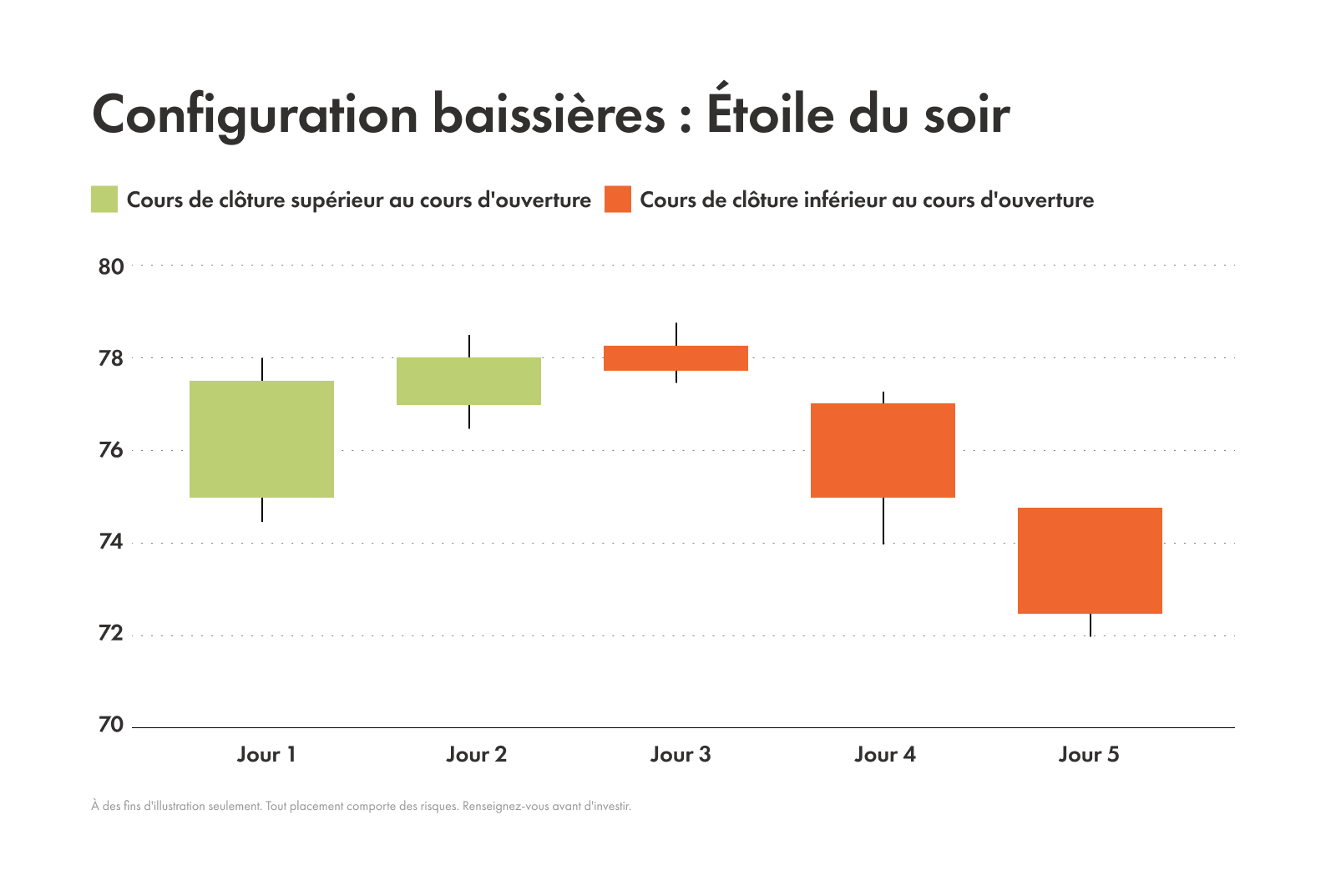

Étoile du soir

Caractéristiques clés

Nombre de chandelles: 3

Chandelle 1 | Chandelle 2 | Chandelle 3 | |

|---|---|---|---|

| Couleur | Verte ou blanche | Peu importe | Rouge ou noire |

| Corps | Grand | Petit; Formé à l’extrémité supérieure de la chandelle précédente | Grand; Au moins aussi grand ou plus grand que la première |

| Mèche | Petite | Quasi inexistante | Taille variable |

| Ombre | Petite | Quasi inexistante | Taille variable |

Remarque: Ressemble à une version inversée de la figure de l’étoile du matin.

Contexte

L’étoile du soir apparaît souvent à la fin d’une tendance haussière. Elle illustre une séquence en trois temps :

Première chandelle → les forces acheteuses dominent.

Deuxième chandelle (l’étoile) → signe d’hésitation et essoufflement de l’élan acheteur.

Troisième chandelle baissière → confirme que les forces vendeuses reprennent le contrôle.

Avec cette pression vendeuse, un renversement est généralement imminent.

Les personnes en position acheteuse utilisent souvent cette figure comme un signal pour encaisser des profits ou placer un ordre de protection serré (stop-loss).

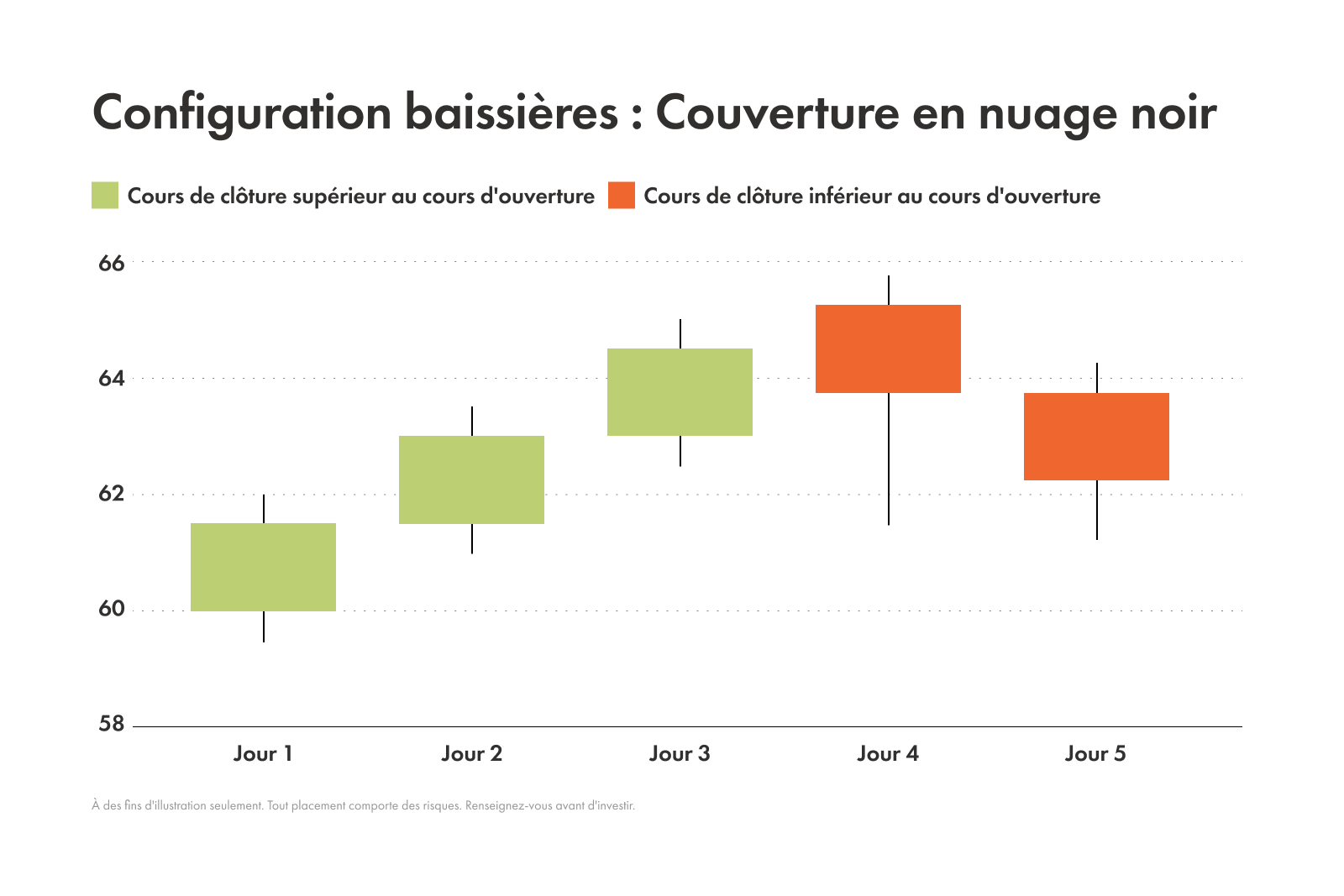

Couverture en nuage noir

Caractéristiques clés

Nombre de chandelles: 2

Chandelle 1 | Chandelle 2 | |

|---|---|---|

| Couleur | Verte ou blanche | Rouge ou noire |

| Corps | Grand | Grand; Ouverture : au-dessus de la clôture de la chandelle précédente; Clôture : au moins jusqu’à la moitié du corps de la chandelle précédente |

| Mèche | Taille variable | Taille variable |

| Ombre | Taille variable | Taille variable |

Remarque: Signal baissier plus fiable après une longue tendance haussière.

Contexte

La couverture en nuage noir suggère qu’un retournement baissier pourrait être imminent.

Dans ce modèle, le prix s’ouvre sur un fort élan d’optimisme, mais, à la fin de la période, les forces vendeuses reprennent le dessus et font reculer le prix de plus de la moitié des gains de la veille.

Le signal est d’autant plus fort qu’il apparaît près d’un niveau de résistance clé, surtout s’il a déjà été respecté par le passé. Sa portée est encore accrue si le titre évolue aussi sous une moyenne mobile importante, comme la moyenne mobile simple à 50 ou à 200 jours.

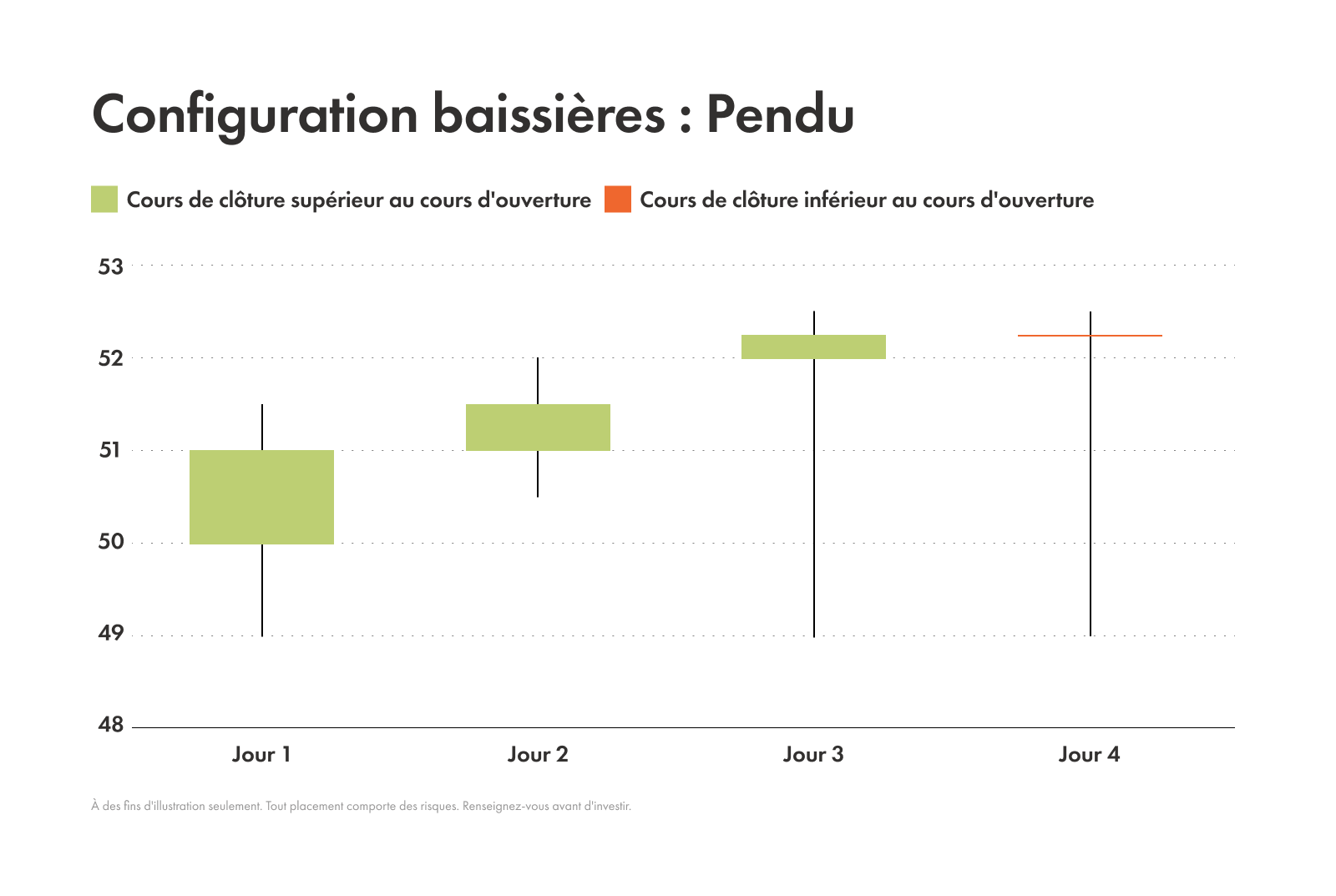

Pendu

Caractéristiques clés

Nombre de chandelles: 1

Couleur: Peu importe

Corps: Petit; Situé en haut de la plage de prix

Mèche: Quasi inexistante

Ombre: Très longue; Au moins deux fois la taille du corps

Remarque: Ressemble à un marteau, mais se forme après une tendance haussière, et non après une baisse.

Contexte

Le pendu est un signal baissier qui apparaît après une tendance haussière. Il indique que les forces vendeuses ont réussi à faire descendre le prix. Comme la figure survient après une période de hausse, elle suggère que l’élan acheteur perd en intensité.

Si le pendu se forme au beau milieu d’un marché instable et sans direction claire, il a peu de valeur. En revanche, lorsqu’il apparaît à un nouveau sommet après une progression forte et régulière, il devient un avertissement sérieux.

Comment utiliser les modèles de chandelles en bourse

Les personnes qui investissent ne se fient pas uniquement aux figures de chandelles : elles sont utilisées comme un outil parmi d’autres dans une stratégie d’analyse plus complète.

Combiner avec d’autres outils

Analyse de tendance

Êtes-vous dans une tendance haussière, baissière ou dans un marché latéral?

Un modèle haussier en période de hausse peut indiquer une poursuite de la tendance. Le même modèle en période de baisse peut au contraire signaler un retournement.

Supports et résistances

Lorsqu’un modèle haussier se forme près d’un seuil de support clé, le signal est beaucoup plus fort. À l’inverse, un modèle baissier à proximité d’un niveau de résistance constitue un sérieux avertissement.

Indicateurs

Des outils techniques comme les moyennes mobiles, l’indice de force relative (RSI) ou la convergence/divergence des moyennes mobiles (MACD) permettent de confirmer vos modèles.

L’importance de la confirmation

Comme pour les deux premières règles de Fight Club, souvenez-vous des deux premières règles des modèles de chandelles :

1. Ne jamais agir uniquement sur la base d’un modèle.

2. Toujours attendre une chandelle de confirmation.

Une chandelle de confirmation est celle qui suit immédiatement le modèle et qui en confirme la direction.

Par exemple, après la formation d’un marteau, il faut attendre l’apparition d’une chandelle verte forte avant d’envisager une entrée en position.

Choisir la bonne période d’analyse

Les graphiques en chandeliers peuvent être personnalisés pour n’importe quelle période. Choisissez celle qui convient à votre façon d’investir.

Pour l’investissement à long terme : les graphiques quotidiens ou hebdomadaires sont souvent un bon point de départ.

Pour la spéculation sur séance (day trading) : les graphiques de 15 minutes ou d’une heure sont généralement privilégiés.

Erreurs fréquentes avec les modèles de chandelles

Il est facile de se laisser emporter par les graphiques et les modèles, même avec de l'expérience. Avant de vous lancer, voici quelques pièges à éviter :

Agir sur la base d’un seul modèle. Résistez à la tentation de réagir immédiatement. Attendez toujours une chandelle de confirmation et vérifiez le signal avec d’autres indicateurs.

Ignorer le contexte général du marché. Les graphiques en chandeliers montrent ce qui se passe pour un titre précis, mais pas nécessairement le sentiment global du marché. Un excellent modèle haussier peut échouer si l’ensemble du marché est dans une forte tendance baissière. Gardez toujours une vue d’ensemble.

Mal interpréter un modèle en contexte de faible volume. Une figure qui se forme avec très peu d’échanges a peu de valeur. Pourquoi? Parce qu’il n’y a pas assez de données pour dégager une véritable tendance. Plus le volume est élevé, plus il reflète la façon dont les personnes qui investissent perçoivent réellement le titre.