Conseils

Finances personnelles 101

Ou l’art de gérer votre argent. Combien épargner, où investir et comment budgéter... Mais bâtir une stratégie financière simple et efficace, ce n'est pas inné! Heureusement, on est là pour ça.

Guides et ressources

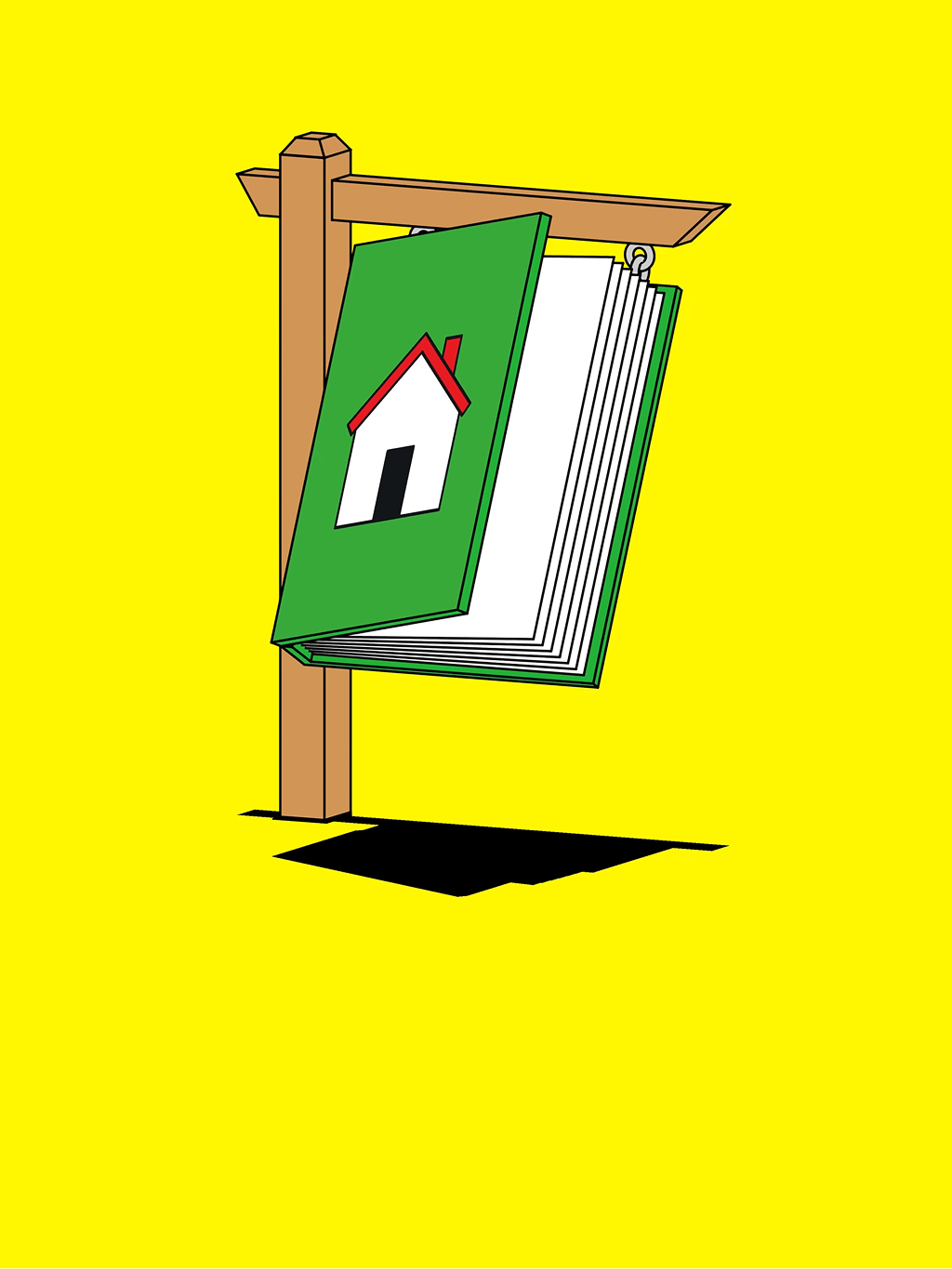

C'est le moment de dire adieu à votre banque.

Joignez-vous à plus de 3 millions de Canadien nes qui font confiance à Wealthsimple pour placer leur argent, investir, épargner et plus encore.