Placer son argent implique davantage qu’une visite à la banque pour ensuite ne plus y penser jusqu’à la retraite. Tout comme vos goûts télévisuels qui changent avec les années (sauf pour Les mystérieuses Cités d’or, ÉVIDEMMENT), vos stratégies de placement devront aussi évoluer. Ce que vous faites avec votre argent tout de suite en sortant de l’université est très différent de ce que vous en faites lorsque votre plus jeune reçoit son diplôme. Beaucoup de choses changent avec l’âge, notamment vos revenus et vos épargnes, vos besoins et vos objectifs, et bien sûr, le temps qu’il vous reste à vivre. Il est donc essentiel d’adapter vos placements en fonction de ces changements.

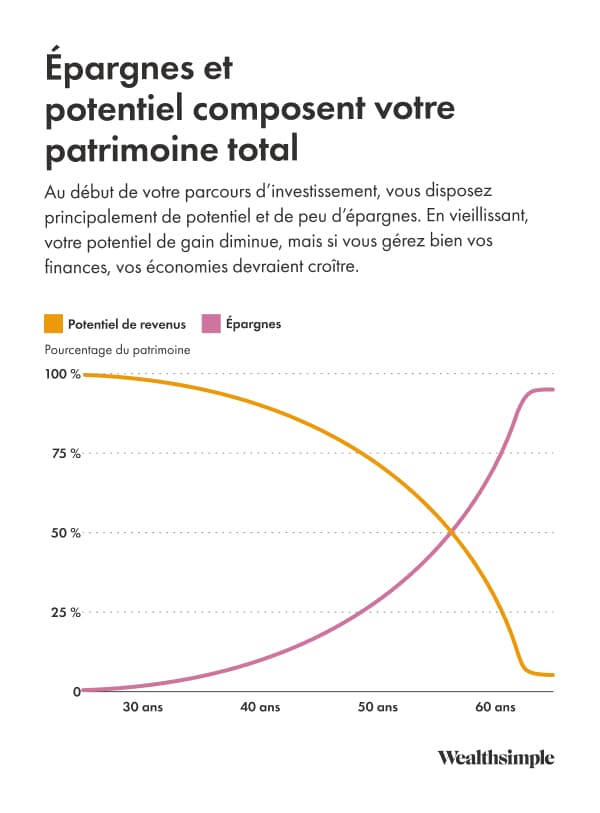

Le patrimoine se compose toujours de deux éléments : vos épargnes actuelles (le capital financier) et les revenus futurs que vous gagnerez en travaillant (le capital humain). Lorsqu’on est jeune, on a souvent peu de capital financier, mais beaucoup de capital humain. Avec le temps, ce potentiel se transforme en épargnes et en investissements, et le capital financier finit par surpasser le capital humain (consultez le graphique ci-dessous).

Il est donc essentiel de bien comprendre où vous vous situez dans votre parcours financier et comment cela influence vos priorités financières et votre tolérance au risque. Voici comment adapter votre stratégie de placement selon votre âge. (Et pour Les Cités d’or, vous n’avez pas à changer.)

Comment investir dans la vingtaine

La vingtaine est une période palpitante, pleine de nouvelles expériences et d’aventures : vous faites votre premier voyage en solo au Costa Rica ou vous prenez votre premier rendez-vous chez le dentiste vous-même. Il est facile de se laisser distraire et de se concentrer sur autre chose que ses finances. Mais si vous le pouvez, voici quatre choses à faire, de préférence dans cet ordre :

Remboursez vos dettes à taux d’intérêt élevé, car elles limitent votre capacité à constituer votre patrimoine.

Créez un fonds d’urgence en mettant de côté trois à six mois de dépenses dans un compte d’épargne qui rapporte des intérêts, pour faire face aux imprévus tels que la perte d’un emploi ou votre fidèle Mazda 2007 qui rend l’âme.

Profitez des régimes de retraite proposés par votre entreprise et cotisez suffisamment pour maximiser la contribution de l’employeur : c’est de l’argent gratuit.

Prenez l’habitude d’épargner et de placer votre argent. Si vous pouvez mettre de côté 20 % de votre salaire chaque mois, faites-le. De nombreux jeunes adultes ne savent pas par où commencer pour placer leur argent et peuvent se sentir paralysés par les nombreuses options disponibles. Cependant, la stratégie d’investissement que vous choisissez est relativement peu importante, car les rendements initiaux n’auront pas un impact significatif sur le patrimoine que vous accumulerez à long terme. Nous recommandons généralement d’investir dans des fonds indiciels à faible coût, de préférence dans un compte fiscalement avantageux comme un CELI, un REER ou un CELIAPP.

Comment investir entre la trentaine et le début de la quarantaine?

En moyenne, les revenus d’une personne doublent entre 25 et 40 ans. Vous commencerez peut-être à avoir une épargne plus solide à ce stade, mais malgré ce salaire plus élevé, votre atout le plus précieux demeure votre capital humain. Heureusement, car la vie devient plus coûteuse : c’est souvent à cette période que plusieurs achètent une maison ou fondent une famille. C’est aussi le moment où les personnes avisées protègent leur capital humain en souscrivant à une assurance vie et une assurance invalidité. S’il vous arrivait quelque chose, vos revenus potentiels pourraient tomber à zéro, ce qui pourrait être catastrophique pour toutes les personnes qui dépendent de vous.

Malgré ces nouvelles contraintes financières, il reste crucial d’épargner de façon organisée. À mesure que votre salaire augmente, votre taux d’imposition marginal augmente également, rendant les cotisations au REER plus avantageuses, car elles réduisent votre revenu imposable. À ce stade de votre carrière, votre capacité à prendre des placements plus risqués est généralement très élevée bien que certaines personnes à ce stade de vie ne se sentent pas ainsi, étant de plus en plus préoccupées par la volatilité de leurs placements à mesure que leur portefeuille fructifie. Dans une perspective à long terme, même un pourcentage élevé de perte n’est pas significatif par rapport à vos revenus et à votre épargne futurs.

Comment investir à la fin de la quarantaine et dans la cinquantaine?

La quarantaine et la cinquantaine sont des périodes où la plupart des gens atteignent leur sommet financier. Cependant, ce succès apporte son lot de pressions (et le besoin de lunettes de lecture). Avec la retraite qui pointe à l’horizon, c’est le moment idéal pour affiner et préciser vos objectifs financiers.

À ce stade, vous avez accumulé suffisamment d’argent pour que la façon dont vous investissez et votre niveau de risque aient des conséquences significatives. Nous encourageons notre clientèle à considérer tous les scénarios possibles, pas seulement le plus probable. Avec moins d’années d’épargne devant vous, il devient plus difficile de s’adapter et de compenser de mauvais résultats.

Pour cette raison, de nombreuses personnes qui investissent commencent à réduire leur exposition aux actions. Mais mettez les choses en perspective : il vous reste peut-être encore 20 ans avant la retraite. C’est un délai relativement long, et les chances de subir des pertes importantes, même avec un portefeuille à haut risque, sont extrêmement faibles sur cette période.

Chaque personne est unique, la progression vers vos objectifs de retraite doit guider votre approche. Si votre épargne dépasse largement votre objectif, vous pouvez souvent vous permettre de prendre plus de risques, sachant que vos besoins seront probablement satisfaits même en cas de mauvais résultats. À l’inverse, si vous n’êtes pas sur la bonne voie, une mauvaise performance sur le marché boursier pourrait compromettre votre retraite. Vous préférerez peut-être réduire votre risque pour minimiser cette possibilité, même si cela signifie que vous n’atteindrez pas votre objectif initial.

Un autre élément à prendre en considération : si le taux d’intérêt de votre prêt hypothécaire est plus élevé que le rendement que vous espérez obtenir (après impôts) en investissant dans un compte non enregistré, vous devriez peut-être envisager de consacrer une partie de votre épargne à rembourser votre prêt hypothécaire. Réduire un rendement négatif comme les intérêts hypothécaires est tout aussi efficace que de générer un rendement positif. De plus, c’est garanti.

Comment investir à partir de la soixantaine

À partir de la soixantaine, la plupart des personnes qui investissent sont partiellement ou totalement à la retraite et ont des revenus bien plus modestes. Votre capacité à compenser des pertes financières importantes est alors beaucoup plus faible. Il peut être judicieux de réduire le risque de vos placements et en augmentant votre part d’obligations et de quasi-espèces.

Cela ne veut pas dire qu’il faut renoncer totalement au risque. Si les choses se passent bien, il vous reste encore de nombreuses années devant vous. Un peu de risque peut vous aider à faire croître votre épargne, à contrer les effets de l’inflation et à éviter de manquer d’argent trop tôt.

C’est aussi le moment de penser à une assurance vie permanente. (À ce stade, l’assurance temporaire devient moins pertinente, car votre capital humain diminue.) Ces assurances coûtent plus cher que les assurances temporaires, mais elles garantissent un paiement à vos héritiers et héritières à votre décès, ce qui peut aider à couvrir des frais comme l’exécution de votre testament et l’achat d’un cercueil. N’hésitez pas à consulter un.e spécialiste en assurances.

Enfin, il est important de maximiser le patrimoine que vous avez épargné avec tant de discipline. Vous pouvez le faire de deux manières :

En touchant les pensions du gouvernement au bon moment (pour vous). Beaucoup de personnes au Canada perçoivent leurs prestations dès que possible, ce qui n’est généralement pas la meilleure stratégie. Vous pouvez bénéficier d’une pension de retraite réduite du Régime de pensions du Canada (RPC) ou au Régime de rentes du Québec (RRQ) dès l’âge de 60 ans. Vous pouvez également reporter le versement de la pension du RPC/RRQ et de la pension fédérale de la Sécurité de la vieillesse (SV) jusqu’à l’âge de 70 ans afin de recevoir des paiements mensuels plus élevés. Comment choisir? Certaines personnes prennent cette décision selon l’âge d’équilibre (ou âge pivot), c’est-à-dire l’âge auquel vous pouvez toucher la totalité des sommes prévues par votre régime de rente. Ce calcul suggère qu’il est avantageux de réclamer le RPC/RRQ à 65 ans plutôt qu’à 60 ans si l’on s’attend à vivre au-delà de 74 ans. Si vous prévoyez vivre jusqu’à 82 ans, le seuil de rentabilité suggère de reporter le versement des prestations du RPC/RRQ jusqu’à l’âge de 70 ans. Bien entendu, ceci reste un guide approximatif. Il y a beaucoup d’autres facteurs à prendre en compte, qu’un.e spécialiste peut vous aider à analyser.

Effectuer des retraits sur les bons comptes – dans le bon ordre. Bien qu’il soit impossible d’éviter les impôts à la retraite, vous pouvez avoir une influence sur leur montant. Par exemple, au lieu d’attendre d’avoir 72 ans, âge auquel le gouvernement vous oblige à commencer à retirer des fonds de votre REER ou FERR, il pourrait être avantageux de commencer ces retraits plus tôt. Cela vous permettrait d’étaler votre revenu imposable et de réduire votre impôt global. Une approche courante consiste à retirer de votre REER et de vos autres comptes de retraite enregistrés un montant tout juste suffisant pour que, cumulé à la SV et au RPC/RRQ, votre revenu annuel se situe dans la plus basse tranche d’imposition possible. L’argent supplémentaire dont vous avez besoin peut provenir de comptes non enregistrés ou d’un CELI, dans lesquels l’argent a déjà été imposé. Tout cela peut devenir bien complexe, nous vous conseillons donc de consulter un.e spécialiste en finances ou en planification financière.