Finance pour humains

La diversification : ok, mais comment?

Wealthsimple Magazine

Le magazine Wealthsimple. Des personnalités locales, créatives et influentes. Une discussion sur l’argent éclairée et différente. Une lecture captivante.

Tranches de vie financière

Anthony Bourdain

Wealthsimple

Des outils d’investissement judicieux et des conseils personnalisés pour bâtir vos finances à long terme.

On en jase

Voici Overflow, l’outil qui épargne pour vous

Nouvelles

Ma copine fait plus d’argent que moi. Comment sépare-t-on le loyer?

Finance pour humains

Qui Est le Nouveau Millionnaire?

L’argent et le monde

« Pourquoi une femme n’aurait-elle pas d’ambition? »

Tranches de vie financière

Un guide pour renouveler son hypothèque sans soucis

Finance pour humains

Dossier

Les dernières nouvelles de Wealthsimple

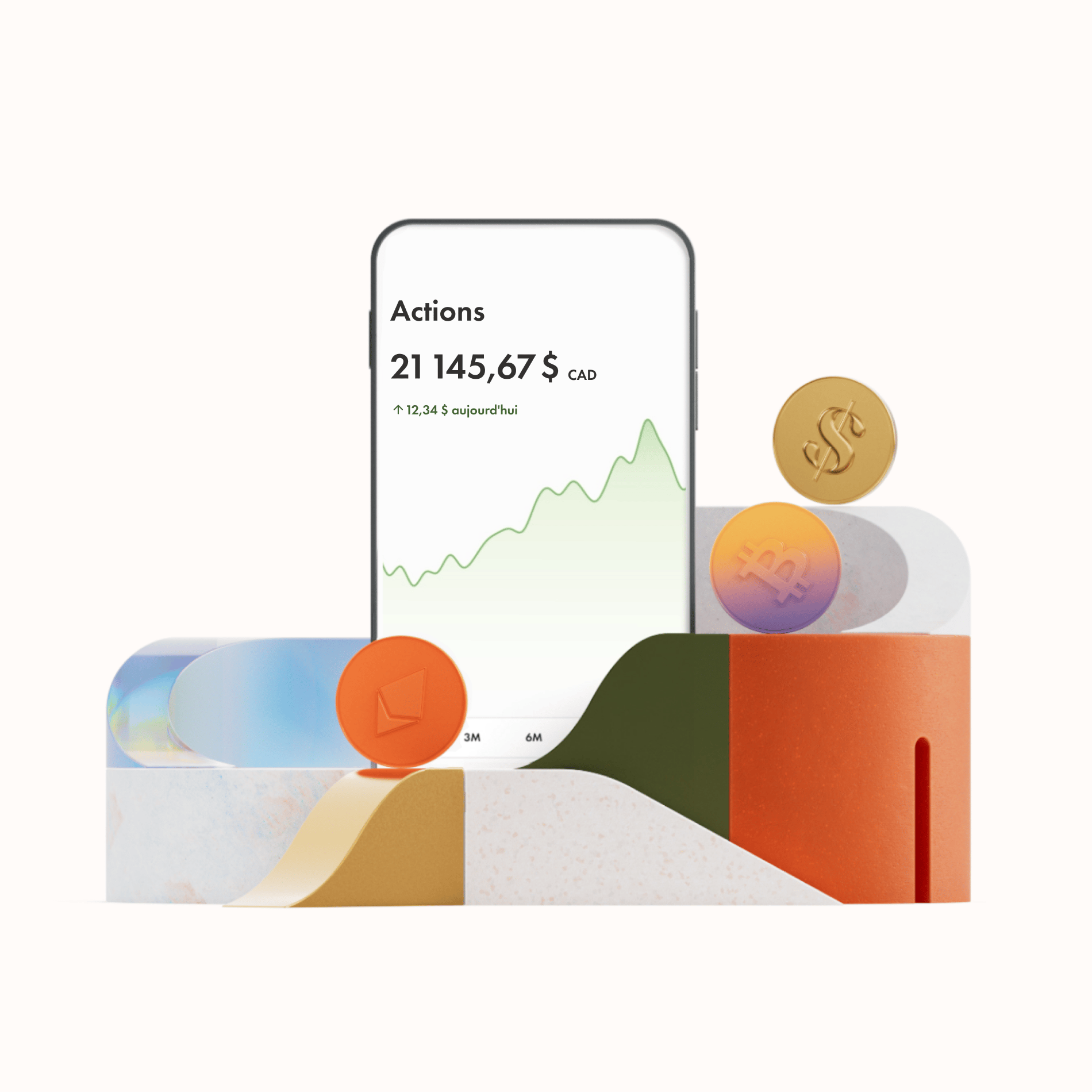

Découvrez la nouvelle appli tout-en-un de Wealthsimple.

Actions et FNB, crypto, cash et placements gérés maintenant disponible au même endroit.

Voici Overflow, l’outil qui épargne pour vous

Overflow retire l'argent en trop de votre compte bancaire. Dites-nous le montant que vous voulez garder et nous mettrons le reste au travail automatiquement.

N'oubliez pas : il ne vous reste qu’un mois pour réduire votre facture fiscale de 2017

La dernière journée pour cotiser à votre REER approche à grands pas (1er mars). Vous pourriez éviter de payer beaucoup d'impôts, et placer votre argent pour le faire fructifier.

Beaucoup de gens ont investi en bourse l’an dernier et ont des questions d’ordre fiscal

Vous débutez en matière d’échanges boursiers? Surprise! Vous devez payer des impôts sur tout ce que vous avez vendu l’an dernier. Ça vous stresse? Relax, c’est juste une question d’organisation.

Dossier

Des personnalités fascinantes qui nous parlent sans détour de leur relation avec l’argent

Selon Michael Katchen, tout le monde devrait avoir la même ligne de départ

Le fondateur et président de la direction de Wealthsimple discute du but de faire de l’argent, de l’importance des canots et de l’une des plus grandes leçons financières qu’il a apprises dans sa vie : être quelqu’un d’ennuyant.

« Pourquoi une femme n’aurait-elle pas d’ambition? »

Jen Agg est l’une des copropriétaires du restaurant Agrikol à Montréal. Elle est également l’une des plus grandes restauratrices de Toronto. Et elle vit très bien avec ça.

Ce qui rend Elijah Wood nerveux? Dépenser 1000 $.

Avant de vivre dans la Terre du Milieu (et de devenir riche), Elijah Wood vivait dans l’insécurité financière. Il a donc appris à apprécier les choses qui ne coûtent pas cher, comme pleurer.

Dossier

Comment mieux gérer son argent

La diversification : ok, mais comment?

Vous avez probablement déjà entendu ce conseil : diversifiez vos investissements si vous voulez éviter de vous retrouver dans le trou! Mais comment le faire intelligemment? Et pourquoi est-ce si important? Nous avons les réponses.

L’argent du gouvernement n’est pas la seule raison d’ouvrir un REEE

Vive le REEE Wealthsimple! La paperasse et les frais élevés écartés, vous pouvez finalement vous concentrer sur l’avenir de vos enfants.

Les huit meilleurs conseils fiscaux à retenir

Décidément, COVID-19 ou pas, la saison des impôts revient toujours à la charge, sans masque, et à moins de deux mètres de distance. Pour vous aider à vous y préparer, nous avons interrogé l’équipe d’expert.e.s chez Wealthsimple Impôt pour leur soutirer leurs secrets sur la fiscalité.

Les prestations en réponse à la COVID-19 pourraient augmenter vos impôts

Plus 17 autres conseils pour passer à travers la saison des impôts

Dois-je participer à la campagne GoFundMe de mon collègue?

Êtes-vous inondé de bonnes (et pas si bonnes) causes au travail? Notre chroniqueuse détient la réponse pour vous aider à interagir avec le « collègue caritatif ».

Quelle est la meilleure chose à faire avec un bonus (ou un petit lousse)?

Félicitations! Vous avez reçu un bonus! Ou un vraiment beau cadeau d'anniversaire en forme de chèque. Voici comment l’utiliser pour en tirer le meilleur profit.

Ma copine fait plus d’argent que moi. Comment sépare-t-on le loyer?

Pour sa toute première chronique, Mme Bienséance s’attaque au sujet de la cohabitation en couple, lorsqu’un conjoint gagne beaucoup plus d’argent que l’autre.

Comment ouvrir un compte conjoint sans rancune (et sans faire faillite)

Nous sommes tout à fait en faveur des couples qui choisissent d’unir leurs finances au moment opportun. À condition qu’ils le fassent de la bonne façon.

Impôts À Gogo

Les impôts, ce n’est pas une partie de plaisir. Mais ça aide à économiser, et ça, c’est l’fun!

Un guide pour renouveler son hypothèque sans soucis

Comment renouveler son hypothèque en s’épargnant stress et argent.

Dossier

Comment l’argent façonne le monde dans lequel nous vivons

Notre plan pour investir dans un marché de merde

Ce n’est pas d’hier que les marchés sont merdiques. C’est facile de se sentir comme un génie de l’investissement quand les marchés sont en hausse. Mais comment rester intelligent quand les marchés ne sont… pas en hausse?

Finances 2024 : Wall Street fait la fête, les autres font la tête

Le monde de la finance avait de nombreuses raisons de se réjouir en 2024. Le monde ordinaire? Pas tant que ça.

La plupart de nos clients sont des hommes. Nous avons voulu savoir pourquoi

Nous avons examiné notre clientèle et des gens ayant un profil semblable partout au Canada, pour comprendre l’écart d’investissement entre les femmes et les hommes.

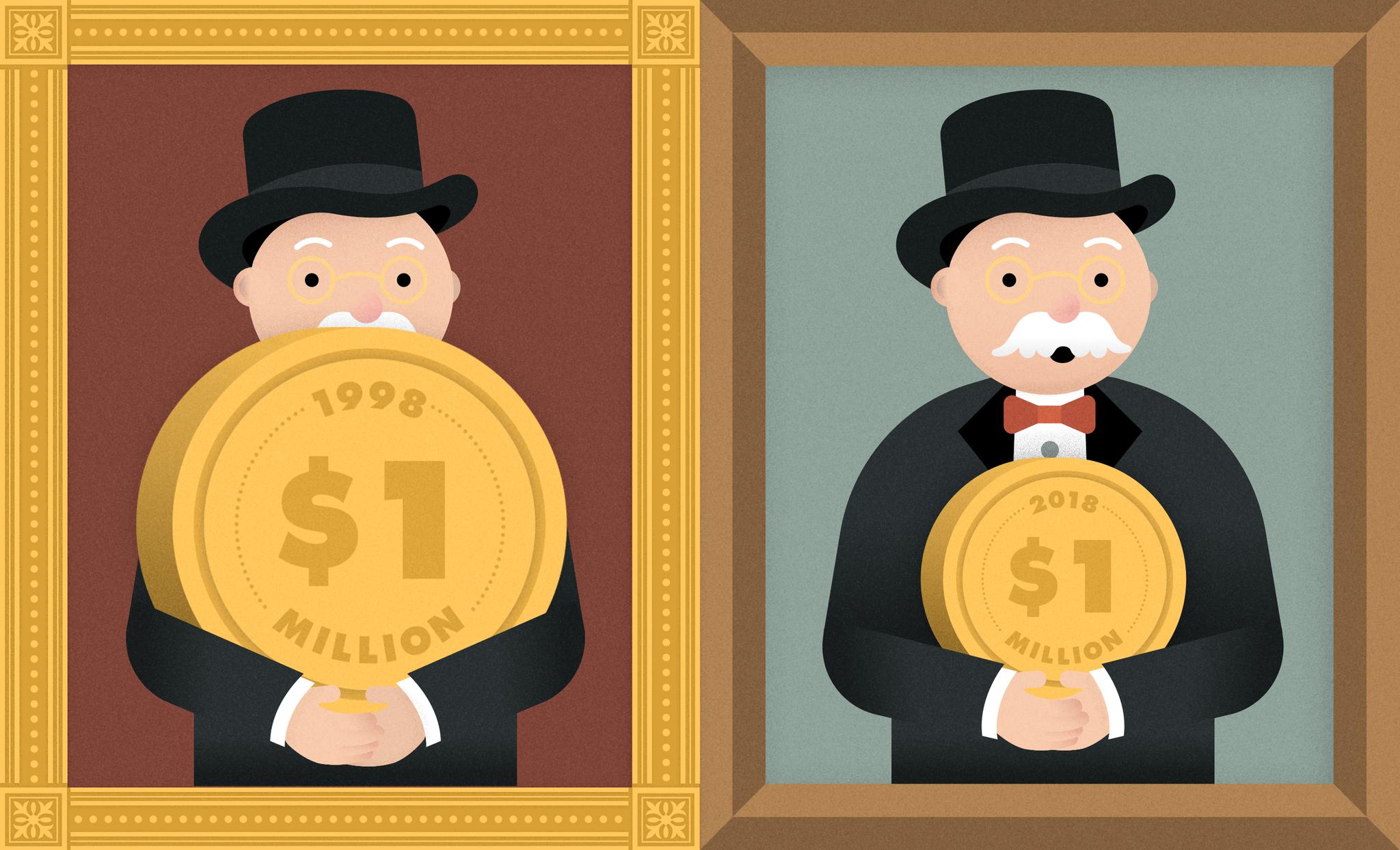

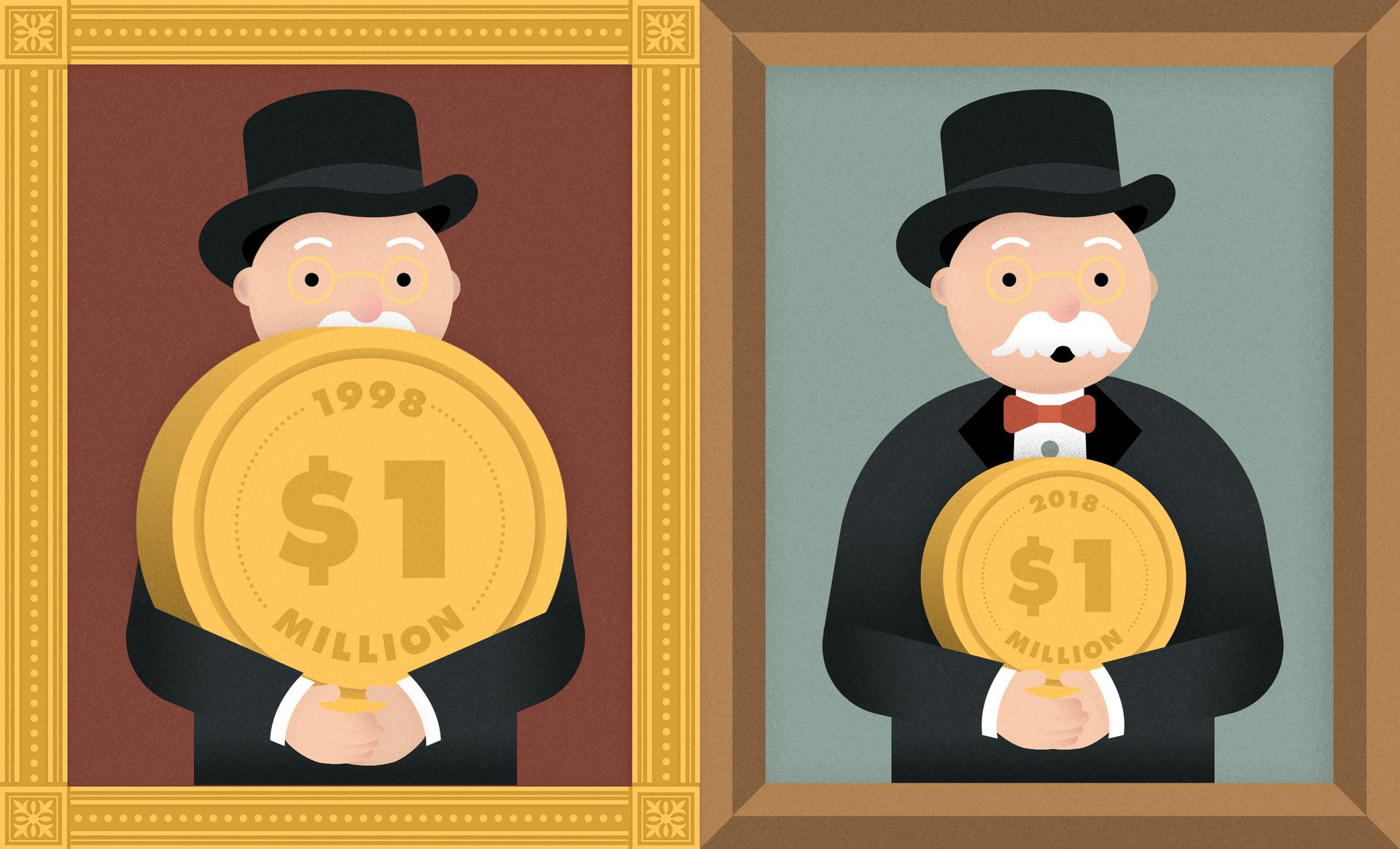

Qui Est le Nouveau Millionnaire?

Le mot signifiait « être super riche ». Mais est-on riche avec un million de dollars en 2019? Que peut-on acheter avec un million de dollars? Nous avons cherché des réponses.

Comment investir dans un marché baissier

On est d'accord, côté bourse depuis quelque temps, ce n'est pas le Pérou. Il est facile de se sentir en contrôle quand les marchés sont en hausse, mais que devrait-on faire quand les marchés ralentissent (voire dévalent la pente comme un enfant de 7 ans en trois-skis)?

Le débat Wealthsimple : nous avons interrogé trois partis sur l’économie, la technologie et l’emploi

Mike Katchen, PDG de Wealthsimple, s'est entretenu avec les partis conservateur, libéral, et NPD, juste avant les élections, pour connaître leur position sur l'emploi, l'éducation, la technologie et notre sujet favori : le futur.