Nouvelles

N'oubliez pas : il ne vous reste qu’un mois pour réduire votre facture fiscale de 2017

The last day to contribute to your RRSP is less than a month away (Mar 1). It could save you a lot on taxes — and put your money to work making more money.

Wealthsimple crée des outils puissants pour vous aider à gérer et à faire fructifier votre argent. En savoir plus

La date limite pour profiter de l’une des occasions d’épargne les plus rentables au Canada approche à grands pas : vous avez jusqu’au 1er mars pour cotiser à votre REER pour l’année financière 2017. Même si vous pouvez à peine vous le permettre, vous devriez toujours cotiser le plus que vous pouvez à votre REER. Pourquoi? En partie parce que ne pas cotiser le maximum à son REER équivaut à donner plus d’argent que nécessaire en impôts.

Pourtant, la plupart d'entre nous payons trop d’impôt. Selon les plus récentes données disponibles de Statistique Canada, seulement 23 % des Canadiens ont cotisé à leur REER en 2015. Et ceux qui ont cotisé sont loin d’avoir maximisé leur réduction d’impôt. Depuis 1990, les Canadiens ont laissé plus de 700 milliards de dollars en cotisations sur la table, en plus de payer de l'impôt sur une grande partie de cet argent.

Comment ça fonctionne

Le gouvernement aimerait que ses citoyens économisent au maximum pour la retraite. Il nous récompense donc pour nous inciter à cotiser à notre REER. Ce n’est pas seulement parce qu’il se soucie de nous. Le calcul est simple : il lui coûte moins cher de renoncer à un certain revenu fiscal maintenant que de prendre soin de nous lorsque nous serons plus vieux.

La première question qui vous vient en tête est probablement : qu’est-ce qu’un REER? Et la deuxième : devrais-je utiliser un REER ou un CELI? Si le REER est la meilleure option, il vaut mieux comprendre comme ça fonctionne.

Vous aimerez sans doute

Découvrez la nouvelle appli tout-en-un de Wealthsimple.

Nouvelles

Voici Overflow, l’outil qui épargne pour vous

Nouvelles

N'oubliez pas : il ne vous reste qu’un mois pour réduire votre facture fiscale de 2017

Nouvelles

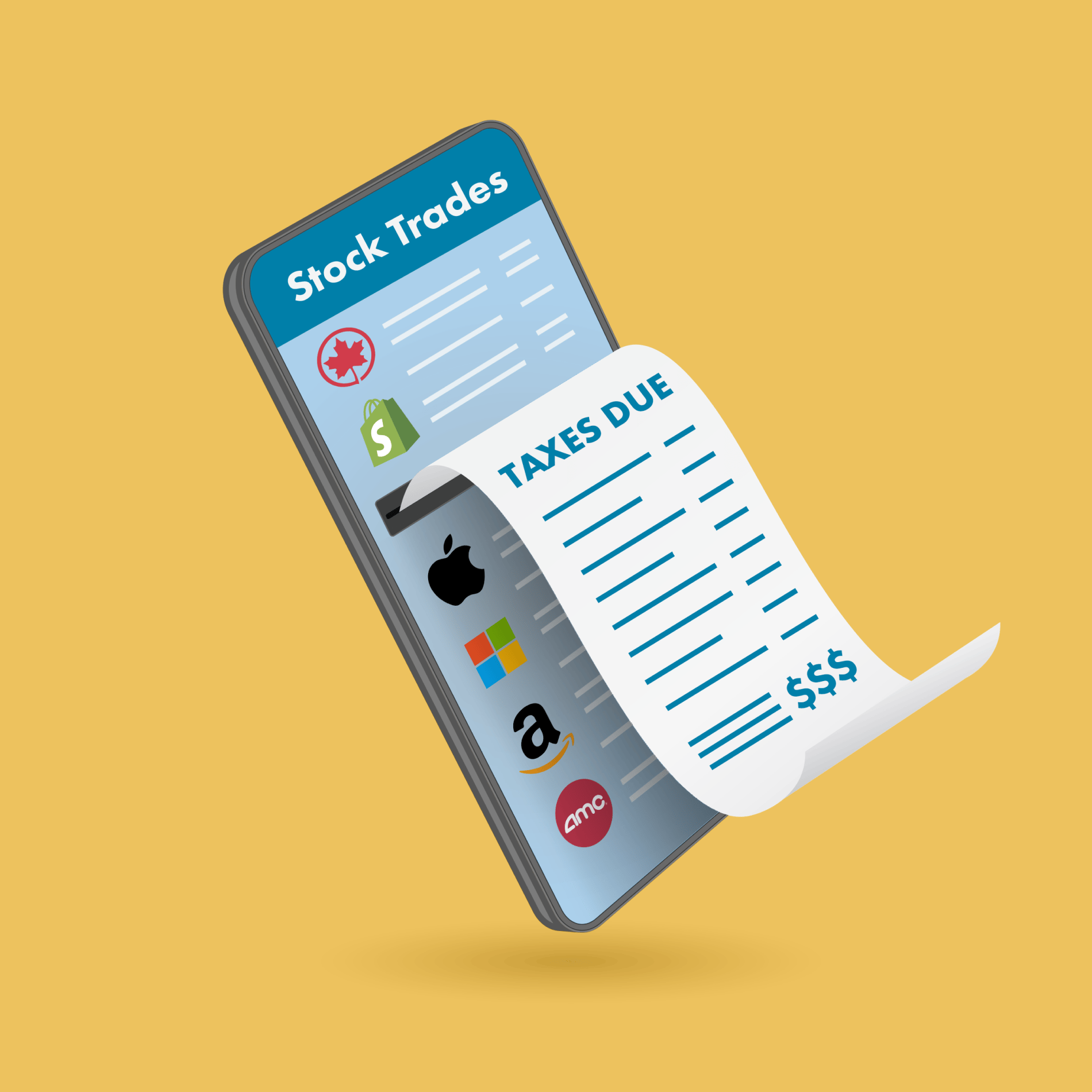

Beaucoup de gens ont investi en bourse l’an dernier et ont des questions d’ordre fiscal

Nouvelles

Chaque année, le plafond de cotisation augmente. Pour l’année d’imposition 2017, un Canadien peut cotiser jusqu’à 18 % de son salaire annuel à un REER, jusqu’à concurrence de 26 010 $. Cet argent est libre d’impôt, c’est-à-dire que vous n’avez pas à payer d’impôt sur cette portion de vos revenus. Si votre salaire est de 100 000 $ et que vous cotisez 18 000 $ à votre REER, vous ne devez payez des impôts que sur 82 000 $. Vous reportez les impôts sur ce 18 000 $ maintenant, et, si vous l’investissez judicieusement, vous pouvez le faire fructifier.

Mais mettre cet argent de côté a un autre avantage : si vous attendez à votre retraite pour le retirer, votre taux d’imposition sera probablement plus bas qu’actuellement. Cela signifie que vous paierez moins d’impôts. Vous recevrez peut-être même une petite prime à la période des impôts : si l’impôt sur votre revenu est déjà déduit de vos paies par votre employeur et que vous cotisez à un REER, vous avez probablement payé trop d’impôts. Le gouvernement vous enverra donc un chèque pour rembourser le trop-perçu.

Pour savoir combien vous pourriez économiser en impôt grâce à un REER, utilisez cette calculatrice. Toujours perplexe? Téléphonez-nous!

Faire le suivi de vos droits de cotisation inutilisés peut être difficile. Alors nous avons conçu un outil à cette fin.

Les règles établies par le gouvernement sont souvent complexes et peuvent porter à confusion; les règles de cotisation à un REER n’y échappent pas. Quel est votre plafond annuel en fonction de votre revenu? Combien avez-vous déjà versé dans votre REER? Avez-vous cotisé au maximum l’année dernière? Et l’année d’avant? Chaque année où vous ne cotisez pas le montant maximal, le solde des droits de cotisation inutilisés est reporté à l’année suivante. Combien avez-vous contribué au régime d’épargne-retraite collectif de votre employeur (les montants versés dans celui-ci comptent aussi dans votre limite)?

Si vous avez un REER chez Wealthsimple et que vous souhaitez utiliser l’outil de suivi, il vous suffit de l’activer. Connectez-vous à votre compte et accédez à la page de votre REER. Vous apercevrez une barre d’état indiquant « Suivi des cotisations activé » ou « Suivi des cotisations inactif ». Pour activer l’outil de suivi, il suffit de cliquer sur le bouton « Configurer » à côté de la barre.

Derniers conseils :

1) La façon la plus facile et la plus économique de profiter de cette occasion d’épargne est d’ouvrir un REER chez Wealthsimple. Pour ce faire, cliquez ici.

2) Lorsque vous recevez votre remboursement d’impôt, investissez-le!

3) À l’avenir, n’attendez pas à la dernière minute. Si vous en avez les moyens, commencez à épargner dès le début de l’année. Vous pouvez aussi configurer une cotisation mensuelle et nous laisser faire le travail pour vous.

L'équipe pédagogique de Wealthsimple est composée d'écrivains et d'experts financiers qui se consacrent à rendre le monde de la finance facile à comprendre et pas du tout ennuyeux à lire.