Finance pour humains

La diversification : ok, mais comment?

Vous avez probablement déjà entendu ce conseil : diversifiez vos investissements si vous voulez éviter de vous retrouver dans le trou! Mais comment le faire intelligemment? Et pourquoi est-ce si important? Nous avons les réponses.

Wealthsimple crée des outils puissants pour vous aider à gérer et à faire fructifier votre argent. En savoir plus

Si vous suivez attentivement les chroniques financières, vous avez assurément déjà lu que vous deviez diversifier les classes d’actifs de votre portefeuille. En gros, ça veut dire : ne mettez pas tous vos œufs dans un même panier! Ray Dalio, le fondateur de Bridgewater, le plus grand fonds spéculatif du monde, estime que la diversification, c’est le Saint Graal du placement — la solution clé pour profiter de rendements élevés et réguliers. Cette approche ne fait pas nécessairement l’unanimité (Warren Buffett n’en est certainement pas le plus grand fan), mais généralement, on considère que la diversification vous permettra de faire fructifier votre portefeuille, tout en vous préservant des grandes tempêtes boursières.

OK, mais concrètement, comment bâtir un portefeuille diversifié? Faisons le point!

La diversification, qu’est-ce que ça mange en hiver? C’est une stratégie de croissance adaptée à un monde financier par définition risqué qui mise sur un éventail de différents types ou classes d’actifs. Puisqu’on ne peut jamais vraiment savoir quel placement sera gagnant, on investit dans une foule d’actifs pour couvrir ses arrières et maximiser ses chances. On mise donc sur des actifs qui (1) sont susceptibles de prendre de la valeur et qui (2) offriront un bon rendement au sein de différents environnements économiques. Suivez le guide, on continue de clarifier le tout.

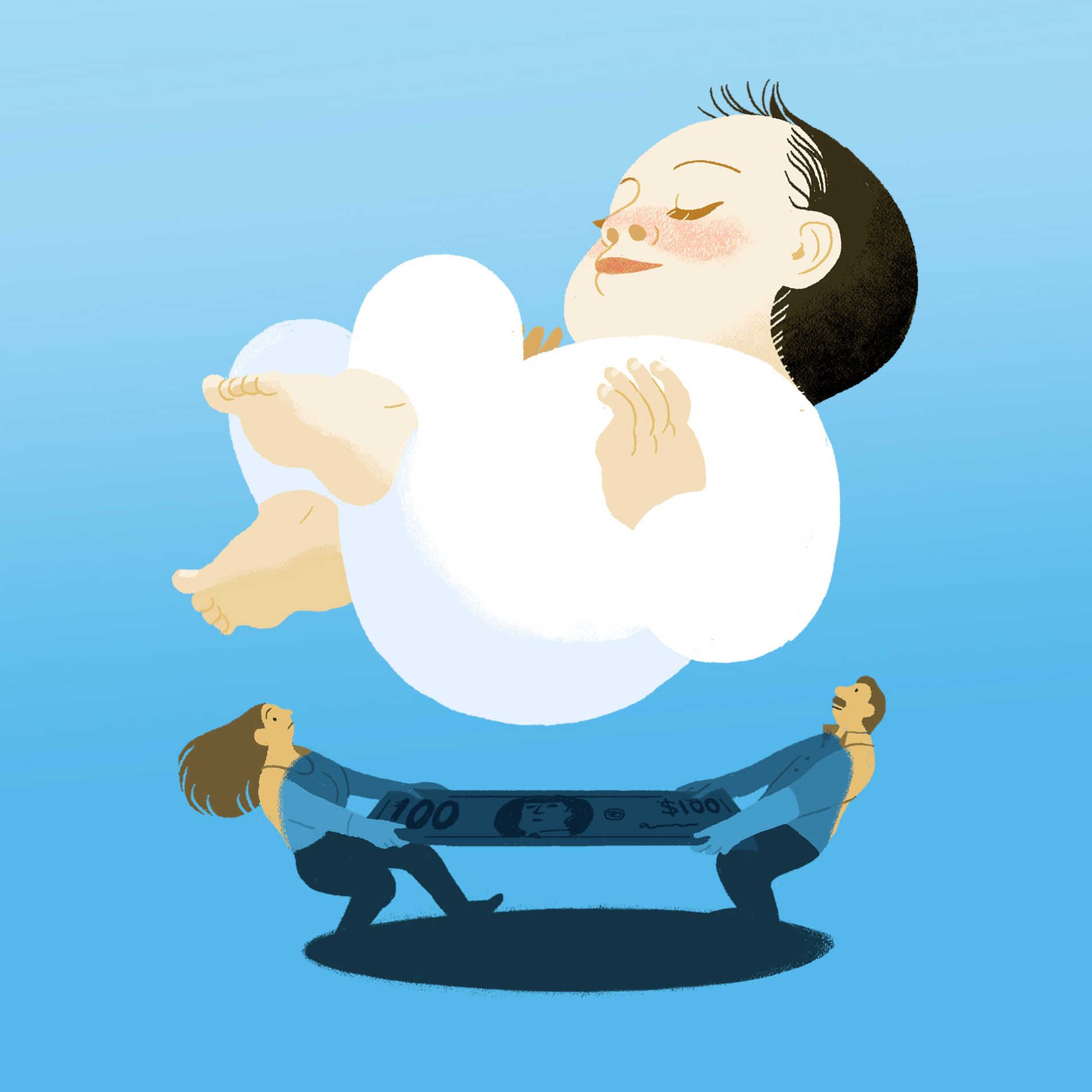

[1] D’abord, investir dans ce qui prend de la valeur. Garder tous ses sous à la banque, c’est peut-être sécuritaire, mais l’inflation s’occupera de gruger la croissance. C’est pour ça que les gens investissent dans des placements dont la valeur augmente, comme les actions, les obligations et l’immobilier. Il y a plein de raisons logiques qui justifient leur croissance, mais au final, c’est le risque qui est payant. Les personnes qui investissent achètent des actifs en échange d’un retour futur, tout en sachant qu’il est possible qu’elles perdent de l’argent. Et puisque investissement rime avec risque, c’est judicieux de…

[2] Acheter différents actifs, à différents endroits. Un bon moyen de réduire le risque sans passer à côté de bons coups, c’est de s’offrir un tour du monde en mode diversification géographique. Comme le montre le tableau ci-dessous, les actions américaines, japonaises et canadiennes ont chacune à leur tour dominé au cours des 50 dernières années, mais les portefeuilles composés des principaux marchés boursiers mondiaux (à « pondération égale ») ont eu plus de succès que n’importe quel marché ciblé. Un autre (gros) morceau de robot pour la diversification.

Pour maximiser vos chances de succès — le but fondamental de la diversification — c’est aussi bon d’éviter d’investir seulement dans les actions. Pourquoi? Parce que différentes classes d’actifs brillent à différents moments en fonction des conditions économiques. Par exemple, les obligations fleurissent quand la croissance économique et les actions flétrissent. En plus, des variations annuelles sont aussi à considérer : certaines années, le comptant est roi, d’autres, les obligations.

[3] Bien évaluer ses objectifs et sa tolérance au risque. On en vient à la grande question : combien de chaque classe d’actifs mettre dans son portefeuille? La réponse se trouve dans ce que les pros appellent la « répartition d’actifs », mais elle dépend de vos buts, de votre horizon temporel et de votre appétit pour le risque. Vous pourriez par exemple être plus confortable avec les actions dans votre vingtaine et passer en mode obligations dans la fleur de l’âge… ou à l’âge d’or.

Malgré tout, quelques spécialistes de renom ont établi des pistes de répartition. Le défunt David Swensen, qui a géré avec brio les fonds de dotation de l’Université Yale, suggère 30 % d’actions intérieures (É.-U.), 15 % d’actions de marchés étrangers développés (comme le Japon), 20 % de fonds immobiliers, 15 % d’obligations du Trésor, 15 % d’obligations du Trésor américain protégées de l’inflation et 5 % d’actions de marchés émergents (Brésil, Inde, etc.).

Les disciples de John C. Bogle, fondateur de Vanguard, misent sur une structure plus simple, soit le portefeuille à trois fonds composé de

34 % d’actions intérieures (É.-U.), 33 % d’internationales et 33 % d’obligations intérieures. Et il ne faudrait pas oublier le classique 60/40, qui rassemble surtout des

actions équilibrées par des obligations (assurément) moins risquées. Si vous en voulez plus, voici des modèles de répartition plus généraux en fonction du profil et de la tolérance au risque. Mais comme pour bien des choses, il n’y a pas de bonne ou de mauvaise réponse. Juste des réponses plus adaptées qui vous aideront à mieux faire face aux inévitables imprévus.

Ben Mathis-Lilley is a senior writer for Slate.com and the author ofThe Hot Seat: A Year of Outrage, Pride, and Occasional Games of College Football. He's also written for BuzzFeed and New York magazine.

Le contenu de ce site est produit par Wealthsimple Media inc. et est publié à titre informatif seulement. Il ne doit pas être considéré comme des conseils en matière de placement, ni comme aucun autre type de conseil professionnel. Avant de prendre une décision en fonction de ce que vous lisez sur ce site, veuillez obtenir un avis professionnel. La mention de tierces parties sur ce site ne doit pas être interprétée comme un cautionnement. Lorsque vous investissez, votre argent est à risque et vous risquez de perdre une partie ou la totalité de votre argent. Les rendements antérieurs ne sont pas garants des rendements futurs. Les références à des rendements antérieurs, hypothétiques, anticipés et les illustrations sont fournies à titre indicatif seulement.