Finance pour humains

Six énigmes fiscales qui mélangent tout le monde

Bon, d’accord : ce ne sont vraiment pas des énigmes, mais ce sont les choses les plus susceptibles de vous mélanger pendant que vous préparez votre déclaration de revenus. On donne un sens à cette folie pour, espérons-le, vous épargner une certaine confusion.

Wealthsimple crée des outils puissants pour vous aider à gérer et à faire fructifier votre argent. En savoir plus

La meilleure partie de la déclaration d’impôts, c’est lorsqu’elle est terminée. À ce moment-là, on peut profiter du temps précieux et éphémère dont on dispose tous sur cette terre. Le problème, c’est que quelques éléments prévisibles, mais déroutants, ont tendance à semer la confusion chez les gens alors qu’ils sont entourés de montagnes de reçus de l’année dernière (dans notre imagination en tout cas). Nous avons demandé à Caroline Corbeil, experte des impôts chez Wealthsimple, de passer en revue ces obstacles prévisibles de la déclaration de revenus afin de vous aider à passer la ligne d’arrivée de la saison des impôts. (Wealthsimple, bien sûr, dispose d’un logiciel très simple qui peut aussi vous aider.)

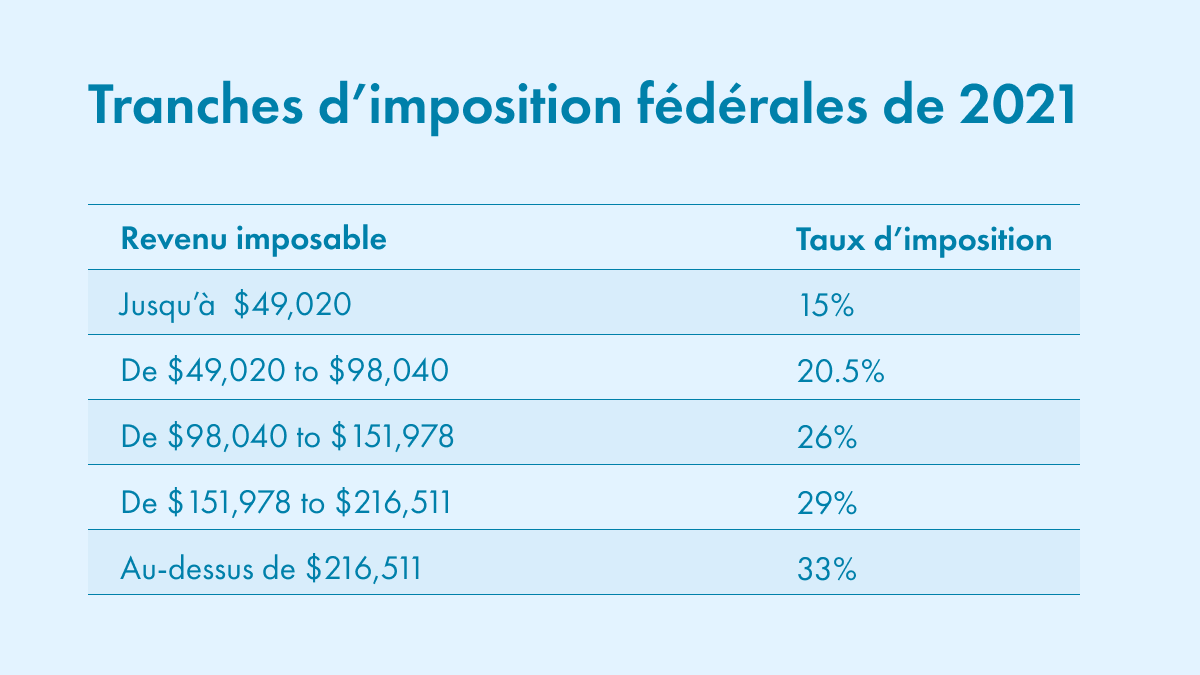

Les taux d’imposition vous déstabilisent?

Commençons par quelque chose de facile : les taux d’imposition. Le Canada a ce que l’on appelle un système d’impôt progressif, ce qui signifie que plus vous gagnez d’argent, plus votre taux d’imposition est élevé — et plus le pourcentage de votre revenu imposable (c’est-à-dire votre revenu brut, moins les déductions, comme les cotisations à un REER) que vous devrez payer sera important. Il est très important de connaître votre taux d’imposition, surtout si vous êtes pigiste ou travailleur autonome, car cela vous permet de savoir combien vous devrez au gouvernement au moment de produire votre déclaration. De cette façon, vous pouvez établir votre budget, épargner et investir en conséquence. (Pour en savoir plus, consultez notre guide de l’épargne pour les pigistes.)

Cela dit, voici les taux d’imposition fédéral de 2021 :

Un instant! Le plaisir ne s’arrête pas là. En effet, en plus du taux d’imposition fédéral, il existe également un taux d’imposition provincial et territorial. Ceux-ci, comme vous pouvez le deviner, varient en fonction de votre province ou territoire de résidence. Le site Web de l’ARC les énumère tous ici.

Les taux marginaux d’imposition vous laissent perplexes?

C’est ici que les choses se corsent en ce qui concerne les taux d’imposition : votre taux d’imposition n’est pas appliqué uniformément à tous vos revenus. En fait, l’impôt est appliqué à vos revenus selon des pourcentages progressifs et dégressifs, autrement appelés taux d’imposition marginaux. Si vous avez gagné 200 000 dollars l’année dernière, par exemple, vous ne devrez pas 29 % sur l’ensemble de vos revenus imposables. Au lieu de cela, explique Caroline Corbeil, la première tranche de 49 020 $ de votre revenu est imposée à 15 %* (le taux d’imposition le plus bas), quel que soit votre revenu annuel total. Ensuite, tout dollar gagné au-delà de 49 020 $ est imposé au taux immédiatement supérieur — 20,5 % — jusqu’à ce que votre revenu atteigne la tranche d’imposition suivante, et ainsi de suite. (*On parle ici de 2021, ce pourcentage changera donc l’année prochaine.)

Faisons les maths ensemble. Voici comment le calcul fonctionne réellement. Supposons que votre revenu annuel brut soit de 200 000 $ (bravo!). La première tranche de 49 020 $ de votre revenu est imposée à 15 %, ce qui représente 7 353 $. Ensuite, tout ce que vous gagnez entre 49 020 $ et 98 040 $ (ce qui correspond à 49 020 $, attention la confusion) est imposé au taux immédiatement supérieur, soit 20,5 %. Ce qui revient à 10 049,1 $ (49 020 $ x 0,205). Ensuite, tous vos revenus situés dans la troisième tranche d’imposition (de 98 040 $ à 151 978 $, soit 53 938 $) sont imposés à 26 %, ce qui donne 14 023,88 $ (53 938 $ x 0,26). Enfin, dans la quatrième tranche, les 48 022 dollars restants de votre revenu sont imposés à 29 %, ce qui ajoute 13 926,38 $ (48 022 dollars x 0,29) à votre facture fiscale et porte le total de vos impôts fédéraux à — attachez votre tuque - 45 352,36 $, avant déductions et crédits.

Abonnez-vous à notre infolettre hebdomadaire (et pas plate du tout) sur l’argent, les marchés et plus encore.

En donnant votre courriel, vous consentez à recevoir des communications de Wealthsimple Media Inc. Consultez notre Politique de protection des renseignements personnels pour en savoir plus, ou écrivez-nous à privacy@wealthsimple.com ou au 80, av. Spadina, Toronto, ON.

Et bien sûr! N’oubliez pas les impôts provinciaux. Pour savoir combien vous devez payer, vous devez faire les mêmes calculs que ci-dessus avec votre revenu de 200 000 $ (ou quel que soit votre revenu), mais en utilisant les taux provinciaux au lieu des taux fédéraux. Ensuite, vous additionnez les chiffres pour trouver votre obligation fiscale totale. Si vous vivez en Ontario et que vous avez gagné 200 000 $, par exemple, vous devrez environ 71 000 $ en impôts – 45 000 $ au fédéral et 26 000 $ au provincial.

TRUC DE PRO : Tous ces calculs sont assez pénibles, on l’admet. C’est pourquoi Wealthsimple a créé une calculatrice d’impôts très pratique pour vous aider. On est pas mal certain qu’après avoir fait le calcul, vous vous demanderez peut-être : « Comment puis-je réduire ma facture fiscale? On peut passer à cette partie de l’article, s’il vous plaît ? » Oui, oui, on y arrive…

Les dons de charité vous mystifient?

Faire un don à une œuvre de bienfaisance est super parce que 1) c’est un geste très gentil et 2) le gouvernement récompense votre bienveillance par des avantages fiscaux (à condition que vous conserviez les reçus et que vous fassiez des dons à des organismes enregistrés). Au niveau fédéral, vous pouvez obtenir un crédit d’impôt de 15 % sur les premiers 200 dollars que vous donnez chaque année, et un crédit de 29 % à 33 % sur tout ce que vous donnez au-delà. (Attention : dans la plupart des cas, vous ne pouvez pas donner plus de 75 % de votre revenu net annuel.) Ainsi, si vous faites un don de 1 000 $, vous pouvez déduire environ 262 $ de vos impôts fédéraux — avec un crédit de 30 $, ou 15 %, pour les premiers 200 $ et un crédit de 232 $, ou 29 %, pour les 800 $ restants. Les provinces offrent également des allégements fiscaux pour les dons de charité, alors renseignez-vous à ce sujet.

TRUC DE PRO : Quelque chose d’important que beaucoup de gens ne réalisent pas à propos des crédits pour dons de charité, c’est que vous n’êtes pas obligé de les réclamer l’année même où vous donnez ; vous pouvez les reporter jusqu’à cinq ans. Cela signifie que, dans certains cas, vous pouvez regrouper vos crédits pour obtenir une déduction fiscale plus importante. Si vous donnez 100 $ par an pendant trois années consécutives, vous n’obtiendrez qu’une réduction d’impôt de 45 $ si vous demandez les crédits individuellement, puisque le taux d’imposition de la première tranche de 200 $ de dons annuels est de 15 %. (Donc, sur trois ans : 15 + 15 + 15 = 45 $.) Mais si vous regroupez vos dons, vous obtiendrez une réduction d’impôt de 59 $ (200 $ x 0,15 + 100 $ x 0,29).

Vous aimerez sans doute

Sept astuces pour vous préparer (financièrement) à l’arrivée de votre premier enfant

Finance pour humains

Les prestations en réponse à la COVID-19 pourraient augmenter vos impôts

Finance pour humains

Les prestations pour la COVID-19 pourraient vous faire payer plus d’impôts (encore)

Finance pour humains

Six énigmes fiscales qui mélangent tout le monde

Finance pour humains

Les dons d’obligations (et d’actions) vous embêtent?

Il s’agit davantage d’une astuce peu connue que d’un sujet déroutant, mais on vous en parle quand même : vous pouvez faire don d’actions, d’obligations, de fonds communs de placement et d’autres titres à des donataires reconnus afin d’obtenir des crédits d’impôt. Et, contrairement aux transactions habituelles, vous n’avez pas à payer d’impôt sur les gains en capital sur les titres donnés. Par contre, vous bénéficiez des mêmes crédits d’impôt sur les gains que si vous aviez fait un don en espèces. Par exemple, vous donnez des actions d’une valeur de 20 000 $ que vous avez achetées pour 10 $. Vous obtenez le crédit d’impôt pour avoir donné 19 990 $, comme si vous aviez donné un gros sac d’argent valant le même montant. Toutefois, le gouvernement ne considère pas votre gain absolument incroyable comme un revenu, il n’est donc pas imposable. L’ARC donne plus de détails à ce sujet ici.

Vous êtes réticent.e à poser des questions sur les REER?

Les commandements de l’information financière personnelle nous obligent à mentionner les REER dans chaque article sur les impôts, alors voilà : les régimes enregistrés d’épargne-retraite (REER) vous aident non seulement à épargner pour la retraite, mais aussi à réduire votre facture fiscale, en diminuant votre revenu imposable aux yeux de l’État. Supposons que vous ayez gagné 100 000 $ en 2021, mais que vous ayez cotisé 20 000 $ à un REER. Le gouvernement fera comme si les 20 000 $ que vous avez versés dans un REER n’existaient pas et vous imposeront comme si vous n’aviez gagné que 80 000 $. Il s’agit d’un moyen assez rusé de réduire votre revenu imposable, d’autant plus que vous mettez de l’argent de côté pour votre retraite. (Attention : au moment de votre retraite, le gouvernement imposera l’argent que vous retirerez de votre REER, mais probablement à un taux inférieur si vous avez cessé de travailler.)

En 2021, le plafond des REER est soit de 27 830 $, soit de 18 % de votre revenu gagné, selon le montant le moins élevé (à condition que vous n’ayez pas de cotisations inutilisées ; nous y reviendrons dans un instant). Consultez les services Mon dossier de l’ARC pour vérifier.

TRUC DE PRO : Vous pouvez reporter les droits de cotisation non utilisés d’un REER d’une année à l’autre. Ça veut dire que si vous ne cotisez que 20 000 $ sur le maximum de 27 830 $, vous aurez des droits de cotisation supplémentaires pour l’année d’imposition suivante.

Incertain.e face aux déductions liées à la pandémie?

On a déjà publié un article détaillé sur les avantages fiscaux liés à la pandémie, donc on ne se répétera pas trop. En bref, la prestation canadienne de la relance économique (PCRE) a pris fin en 2021 et a été remplacée par la prestation canadienne pour les travailleurs en cas de confinement. Il y a ensuite d’autres programmes, comme la prestation canadienne de maladie pour la relance économique et la prestation canadienne de la relance économique pour proches aidants, qui ont été introduites en 2020 et qui dureront au moins jusqu’en 2022. (Encore une fois, on vous invite à lire l’article complet sur le sujet.) Ce que ça veut dire pour la saison fiscale, c’est que tout paiement que vous avez reçu de ces programmes en 2021 est considéré comme un revenu, et vous devrez payer des impôts en conséquence. Vous devriez avoir reçu des feuillets de déclaration de revenus T1 pour vous aider à le faire. L’avantage de ces prestations de la COVID-19, c’est que la plupart d’entre elles sont au moins partiellement imposées avant que les fonds n’arrivent dans votre compte bancaire, ce qui limite les dégâts lorsque vient le moment de payer le reste.

TRUC DE PRO : Si vous vous connectez à votre compte sur le site de l’ARC, l’écran d’accueil indiquera : « Renseignements concernant les demandes des paiements de l’aide financière relatifs à la COVID-19 », ce qui vous amène à une page listant toutes les prestations que vous avez demandées et reçues. Regardez juste en dessous de votre déclaration de revenus.

FÉLICITATIONS!

Si vous vous êtes rendu.e.s jusqu’ici, vous devriez avoir une bonne idée de comment fonctionnent les déclarations de revenus et les impôts. Maintenant, arrêtez de procrastiner et réglez vos impôts pour enfin pouvoir faire autre chose de votre vie.

Renee Sylvestre-Williams est une journaliste spécialisée en économie et en finance pour le Globe and Mail, la Commission des valeurs mobilières de l’Ontario et MoneySense. Elle est également fondatrice de l’infolettre financière « The Budgette », destinée aux personnes qui sont les seules à travailler dans leur famille.