Finance pour humains

Petit guide des infos sur l’impôt

Ici, vous trouverez réponse à toutes les questions que vous n’osez pas rechercher sur Internet… ou du moins, à 13 des questions les plus fréquentes et épineuses.

Wealthsimple crée des outils puissants pour vous aider à gérer et à faire fructifier votre argent. En savoir plus

Enfin, le meilleur temps de l’année est arrivé : le temps des impôts! Bon, peut-être n’est-ce pas LE meilleur temps de l’année, mais c’est assurément un moment que vous ne pouvez pas manquer. Voici donc quelques-unes des questions que les gens se posent le plus souvent sur l’impôt.

1. Y a-t-il toujours des déductions en lien avec la COVID-19? Je travaille de la maison, puis-je déduire mes dépenses?

Certaines choses ont changé depuis la pandémie, mais vous pouvez encore déduire des dépenses liées au télétravail. La méthode à taux fixe temporaire n’existe plus, mais si vous travaillez toujours à distance, vous pouvez suivre la méthode détaillée. Cette méthode est un peu complexe, mais elle vous permettra de déduire les dépenses admissibles, comme l’Internet, l’électricité ou même votre loyer ou des frais d’entretien de votre maison, car c’est maintenant aussi votre bureau. Tout d’abord, vous aurez besoin du formulaire T777 ou T777S. Si vous avez déjà déclaré des dépenses liées au télétravail, vous allez remarquer que ce formulaire est différent du T2200 ou du T2200S qui était exigé auparavant. Ensuite, vous aurez besoin des reçus et des pièces justificatives. Avant d’envoyer votre déclaration, consultez la liste des dépenses admissibles de l’ARC pour maximiser votre déduction. Quelques exemples de dépenses admissibles : le loyer, votre téléphone cellulaire, votre forfait Internet. Malheureusement, vous ne pouvez pas réclamer votre matériel de bureau, les intérêts sur un prêt hypothécaire, et votre negroni de fin de journée.

2. Où se trouve le crédit provincial pour frais de scolarité que je recevais chaque année en tant qu’étudiant.e? Je ne le vois pas.

À partir de 2016, plusieurs provinces, y compris l’Ontario, la Saskatchewan et l’Alberta, ont commencé à éliminer le crédit d’impôt pour frais de scolarité. Par conséquent, tout dépendant d’où vous vivez, il se peut qu’il ne soit pas calculé pour cette année. (Cela signifie aussi qu’il n’y aura malheureusement pas de transfert de crédit provincial pour frais de scolarité à un parent ou un.e conjoint.e.) Quant au crédit fédéral pour frais de scolarité, qui permet aux étudiant.e.s inscrit.e.s dans un établissement d’éducation postsecondaire de déduire leur facture d’études de leur revenu imposable, il est toujours offert. Les étudiant.e.s peuvent aussi transférer jusqu’à 5000 $ de leur crédit pour frais de scolarité à un.e conjoint.e, un parent ou un grand-parent.

3. J’ai entendu parler du crédit d’impôt pour les abonnements aux nouvelles numériques. Comment ça fonctionne?

Le gouvernement a créé ce crédit en 2019, pour promouvoir le journalisme au Canada. Il s’adresse aux entreprises de journalisme numérique canadiennes qui créent du contenu écrit original et à leurs abonnés. Tout contribuable canadien qui s’abonne à une « organisation journalistique canadienne qualifiée » (OJCQ) peut recevoir un crédit d’impôt de 15 % de ses frais d’abonnement jusqu’à un maximum de 300 $ en abonnements pour la période 2020-2024. (Pour les moins doués en maths, ça équivaut à un crédit annuel maximal de 75 $.) Pour savoir si votre abonnement est admissible, regardez sur votre facture! Les agences d’information doivent indiquer leur numéro d’OJCQ sur chaque facture.

Abonnez-vous à notre infolettre hebdomadaire (et pas plate du tout) sur l’argent, les marchés et plus encore.

En donnant votre courriel, vous consentez à recevoir des communications de Wealthsimple Media Inc. Consultez notre Politique de protection des renseignements personnels pour en savoir plus, ou écrivez-nous à privacy@wealthsimple.com ou au 80, av. Spadina, Toronto, ON.

4. Qu’est-ce que le crédit canadien pour la formation? Suis-je admissible?

Le crédit canadien pour la formation (CCF), créé en 2019, aide les Canadien.e.s à acquérir de nouvelles compétences professionnelles. Pour y avoir droit, les travailleur.euse.s doivent être âgé.e.s de 26 à 65 ans à la fin de 2020, et remplir certains critères. Si vous êtes admissible, vous accumulerez 250 $ de crédits d’impôt par année jusqu’à un maximum de 5000 $. (Vous n’avez pas à tenir le compte vous-même. L’information se trouvera dans votre avis de cotisation et dans votre profil Mon dossier à l’ARC). Vous pouvez réclamer le plus petit de ces deux montants : jusqu’à la moitié des dépenses en formation pour une année ou votre limite de CCF accumulée inscrite sur votre avis de cotisation.)

5. J’ai commencé à travailler avec Skip The Dishes/Uber/Lyft. Comment dois-je déclarer mes revenus et mes dépenses?

Pour commencer, il est conseillé de ne pas essayer de faire vos impôts au volant. Maintenant que c’est réglé : l’argent gagné avec ces services, quels qu’ils soient, est considéré comme un revenu de travail indépendant. Vous n’avez qu’à inscrire le montant gagné dans la section « Revenus des sociétés » de votre déclaration d’impôt. Chaque conducteur.rice devra remplir un relevé T2125, aussi appelé l’État des résultats des activités d’une entreprise ou d’une profession libérale. Ce relevé présente non seulement des cases pour vos revenus, mais aussi pour des déductions par catégorie de dépenses admissibles, comme le kilométrage et l’essence. Pour en savoir plus, entre deux courses, consultez notre guide détaillé sur le relevé T2125.

6. Puisque le cannabis est légal, puis-je le déclarer comme une dépense médicale?

Être payé par le gouvernement pour fumer du pot? Un rêve de résidence universitaire il y a 10 ans, une réalité aujourd’hui (tant que vous avez une ordonnance médicale). Bien que le cannabis soit légal, pour le réclamer en tant que frais médicaux, vous devez remplir certains critères de l’ARC. Vous devez avoir un document médical tel que le prévoit le Règlement sur le cannabis, être inscrit.e en tant que client.e ou titulaire d’une licence de vente, et faire vos achats de cannabis auprès d’un titulaire de licence de vente.

7. J’ai de la difficulté à rejoindre l’ARC. Quel est le meilleur moment pour les contacter?

Sérieusement, qui aime entendre « votre appel est important pour nous » environ 300 fois? Heureusement, l’ARC a créé un répertoire très pratique : il y fournit non seulement des numéros de téléphone sans frais pour des demandes précises, mais on peut aussi y voir une estimation du temps d’attente.

Vous aimerez sans doute

Les huit meilleurs conseils fiscaux à retenir

Finance pour humains

La diversification : ok, mais comment?

Finance pour humains

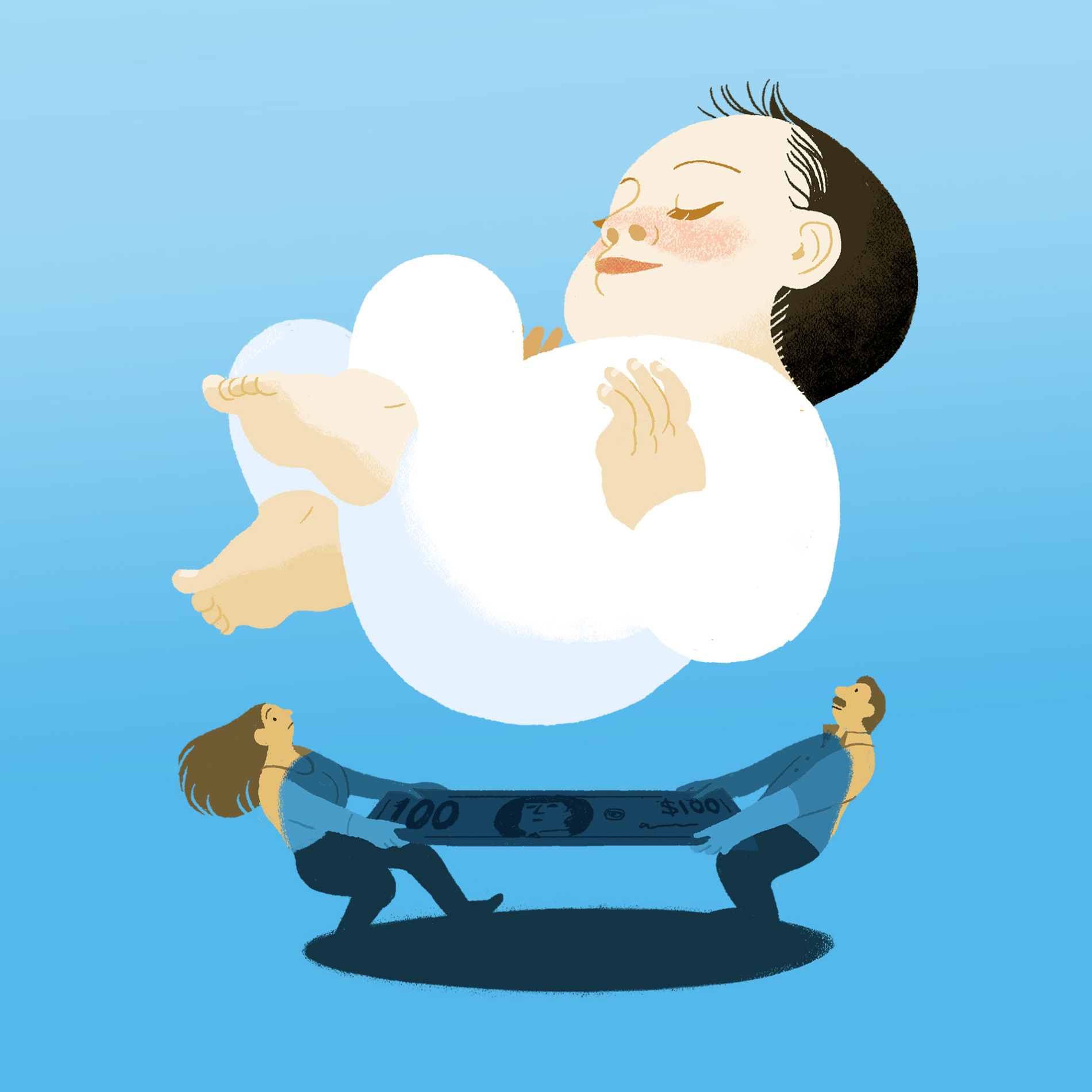

Sept astuces pour vous préparer (financièrement) à l’arrivée de votre premier enfant

Finance pour humains

Vous ne savez pas comment déclarer vos cryptomonnaies dans votre déclaration de revenus? Wealthsimple Impôt le fait pour vous!

Finance pour humains

8. Je vais changer de logiciel d’impôt cette année. Quels renseignements dois-je reprendre de ma déclaration de l’an dernier?

Il y en a très peu, promis; c’est plus facile que de réserver un billet d’avion (et vraiment moins cher). Pour la grande majorité des Canadien.ne.s, le changement se fait très facilement. La partie la plus difficile du processus d’inscription consiste à remplir vos informations personnelles (nom, adresse, NAS, etc.). Si vous possédez déjà un compte Mon dossier de l’ARC, la fonction d’insertion automatique remplira pour vous la plupart des cases nécessaires, y compris les renseignements sur votre REER.

9. Quel genre de renseignements y a-t-il dans Mon dossier de l’ARC?

Vous voulez connaître l’état détaillé de votre déclaration de revenus? Vos droits de cotisations à un CELI? Qui va gagner la Coupe Stanley? Mon dossier de l’ARC répond aux deux premières questions. Vous pouvez aussi consulter la liste complète des documents disponibles dans Mon dossier de l’ARC.

10. Ai-je besoin d’un compte Mon Dossier de l’ARC pour faire ma déclaration de revenus?

Ce n’est pas nécessaire, mais cela vous fera économiser beaucoup de temps. Avoir un compte Mon dossier de l’ARC vous permet d’accélérer le processus grâce à la fonction de remplissage automatique. (Mais si vous préférez importer vous-même vos relevés fiscaux, amusez-vous!)

11. Comment est-ce que je m’inscris à Mon Dossier de l’ARC?

Pour créer votre compte, que vous veniez d’arriver au pays ou non, vous devez d’abord transmettre une déclaration et attendre que l’ARC la révise. Une fois que vous aurez reçu votre avis de cotisation, vous pourrez ouvrir votre compte sur le site Web de l’ARC.

12. J’ai déménagé au Canada l’an dernier. Est-ce que l’argent que j’ai gagné avant de déménager aura un impact sur mes impôts?

Vos crédits d’impôt pourraient être touchés, ce qui pourrait avoir une incidence sur le montant de l’impôt que vous devez. Vous devez généralement indiquer le revenu gagné avant de vous installer au pays. Vous ne paierez pas d’impôt sur ce revenu, mais il sera utilisé pour déterminer si vous avez droit à la totalité des crédits d’impôt canadiens pour l’année concernée, ou s’ils seront calculés au prorata en fonction du moment de l’année où vous êtes devenu.e résident.e (voir cette page de l’ARC pour plus d’informations).

13. J’ai vendu une propriété locative qui m’appartenait cette année. Dois-je le déclarer?

Félicitations! (Pardonnez notre curiosité, mais ç’a été payant?) Vous devrez effectivement déclarer cette transaction dans vos impôts. Voici quelques éléments desquels tenir compte:

Si vous avez déjà réclamé la déduction pour amortissement (DPA) sur cette propriété, vous devrez entrer le montant de la vente dans l’onglet DPA de la section Revenus de location. Vous pourriez profiter de la récupération de la DPA, ce qui augmentera vos revenus de location pour l’année.

Vous devrez déclarer la vente afin d’établir s’il y a eu gain ou perte en capital. Entrez les détails de la vente dans la section Gain, ou Perte, en capital.

La catégorie sera « Biens immeubles, biens amortissables et autres biens » ;

Produits de disposition : il s’agit du montant de la vente moins les dépenses encourues (frais juridiques, etc.) ;

Le prix d’acquisition initial de la propriété ;

Dépenses : toute autre dépense admissible dans la vente du bien qui n’a pas été réclamée ailleurs.

L'équipe pédagogique de Wealthsimple est composée d'écrivains et d'experts financiers qui se consacrent à rendre le monde de la finance facile à comprendre et pas du tout ennuyeux à lire.