Finance pour humains

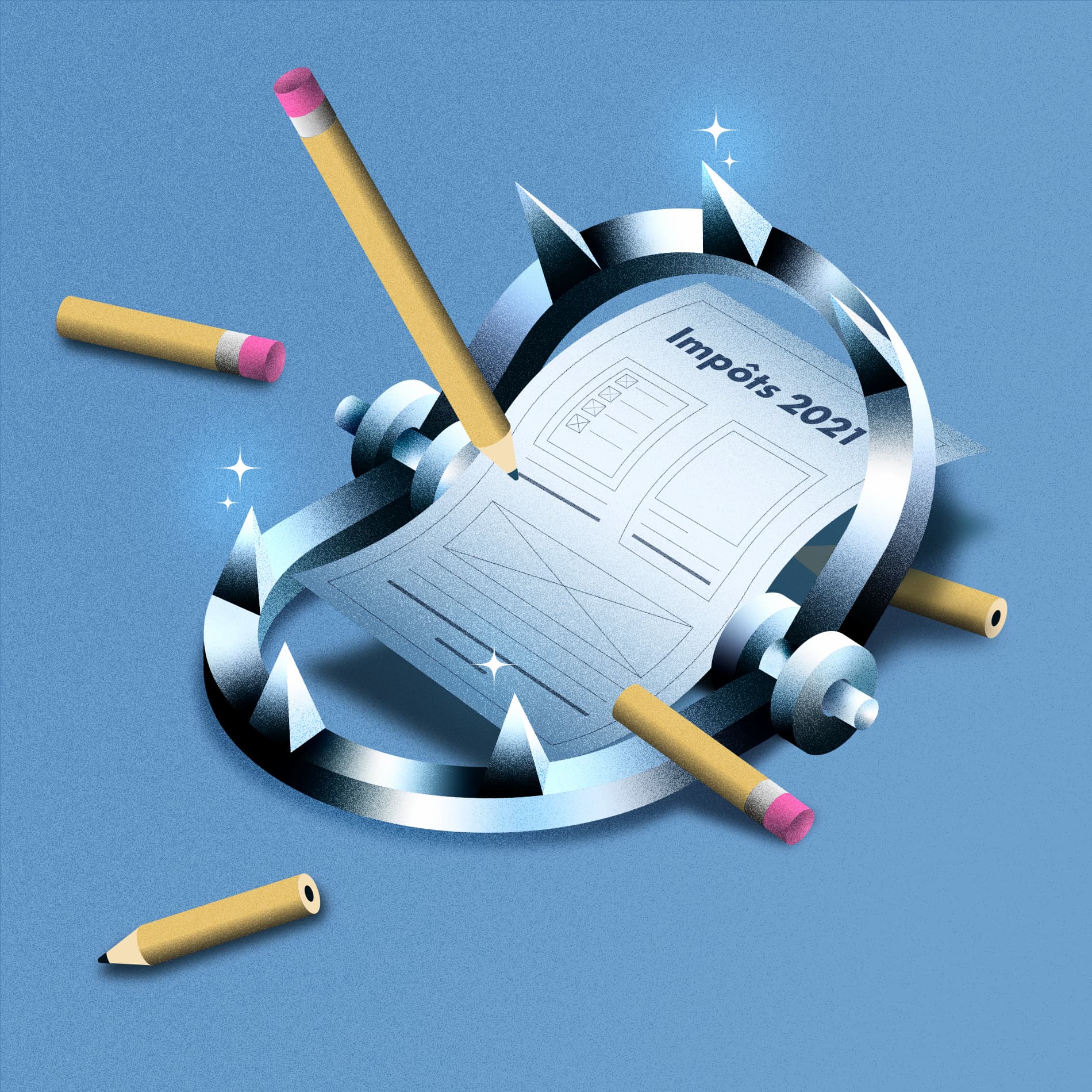

Les prestations pour la COVID-19 pourraient vous faire payer plus d’impôts (encore)

Et six autres conseils pour passer à travers la saison des impôts

Wealthsimple crée des outils puissants pour vous aider à gérer et à faire fructifier votre argent. En savoir plus

On l’a déjà dit, mais on va le dire une autre fois : 2021 était toute une année. Tout comme 2020, bien sûr. Mais 2021 était vraiment toute une année. Et maintenant, nous voilà en 2022, de nouveau confrontés à une nouvelle saison fiscale pandémique. Cela veut dire qu’on doit tous faire face à une nouvelle situation fiscale plus compliquée que d’habitude. Heureusement pour vous, on a parlé à Caroline Corbeil, notre pro des impôts chez Wealthsimple, pour créer une liste pratique de ce que vous devez savoir pour remplir votre déclaration de revenus de 2021. (On a un outil vraiment simple qui peut vous aider.)

Soyez avertis : ce guide se concentre sur les prestations liées à la pandémie, mais il existe d’autres crédits d’impôt et déductions de base disponibles aux niveaux fédéral et provincial qui n’ont rien à voir avec la COVID-19.

Cela dit, c’est parti.

Impôts 101 (et pourquoi vous devriez les faire)

On vous suggère de jeter un œil à cet article qu’on a écrit sur le sujet, mais voici la version courte :

L’impôt est basé sur votre revenu.

Si vous déclarez votre impôt sur le revenu, il y a de fortes chances que vous obteniez un remboursement d’impôt.

Si vous ne déclarez pas votre impôt sur le revenu (et que vous devez de l’argent), vous recevrez des pénalités.

Si vous ne déclarez pas votre impôt sur le revenu (et que vous ne devez pas d’argent), vous passez à côté d’un remboursement.

Si vous ne pouvez pas payer votre impôt sur le revenu, l’Agence du revenu du Canada (ARC) établira avec vous un mode de paiement.

La déclaration de vos impôts vous donne accès à certains avantages comme le crédit pour la TPS/TVH.

Les prestations liées à la COVID-19, et de quelle façon elles sont imposées

De nombreux avantages liés à la pandémie ont pris fin en 2021. (On se souvient, PCU et PCRE.) D’autres ont été mis à jour, et d’autres encore ont été prolongés jusqu’à la mi-2022.

Abonnez-vous à notre infolettre hebdomadaire (et pas plate du tout) sur l’argent, les marchés et plus encore.

En donnant votre courriel, vous consentez à recevoir des communications de Wealthsimple Media Inc. Consultez notre Politique de protection des renseignements personnels pour en savoir plus, ou écrivez-nous à privacy@wealthsimple.com ou au 80, av. Spadina, Toronto, ON.

Prestation canadienne de la relance économique (PCRE)

Comme vous vous en souvenez peut-être, en 2021, la prestation canadienne de la relance économique (PCRE) a remplacé la prestation canadienne d’urgence (PCU) (qui a duré jusqu’au 23 octobre) et a ensuite également été remplacée. (On en reparle dans un instant.) La PCRE était destinée aux personnes dont le travail avait été affecté par la COVID-19, et le paiement pouvait être reçu tant que le bénéficiaire a) était admissible et b) ne recevait pas d’assurance-emploi. La PCU, quant à elle, versait 2 000 $ par mois (ou 1 000 $ toutes les deux semaines) aux Canadiens admissibles. Après le budget de 2021, le programme a été prolongé, mais la prestation a été réduite à 600 $ toutes les deux semaines.

Avec ces chiffres en tête, examinons comment la PCRE sera imposée. L’Agence du revenu du Canada (ARC) a eu la gentillesse de retenir 10 % des paiements de la PCRE à titre d’impôt partiel sur chaque paiement versé. Ainsi, si vous étiez admissible au montant initial (2 000 $), vous receviez en fait 1 800 $ par mois. Si vous étiez admissible pendant la prolongation, vous receviez 1 080 $ par mois.

C’est assez simple, non? Voici où ça se complique : si vous avez gagné au-delà de 38 000 $, vous devrez rembourser 50 cents de chaque dollar de revenu net, moins le montant que vous avez reçu de la PCU. (On vous explique les calculs ici.)

Alerte fiscale — Comme l’année dernière, le montant que vous pourriez avoir à rembourser ne sera pas inclus dans votre revenu imposable, mais sera plutôt incorporé dans le montant total à payer et rapproché dans votre déclaration de revenus T1. Cela signifie que vous devez faire quelques calculs — et aussi mettre de l’argent de côté au cas où vous devriez rembourser une partie de la PCRE.

Prestation canadienne pour les travailleurs en cas de confinement (PCTCC)

Après la fin de la PCU, le gouvernement fédéral a introduit la Prestation canadienne pour les travailleurs en cas de confinement (PCTCC). Celle-ci verse 300 $ par semaine aux personnes qui ne peuvent pas travailler en raison d’un confinement régional entre le 24 octobre 2021 et le 7 mai 2022. Comme avec la PCU, 10 % sont retenus sur chaque paiement, de sorte que si vous êtes admissible, vous recevez 270 $ par semaine. L’ARC a déclaré qu’il pourrait y avoir une rectification au moment de la déclaration de revenus — le montant imposé dépendra donc d’autres facteurs, comme votre revenu total.

Alerte fiscale — Les paiements de la PCTCC sont considérés comme un revenu, vous recevrez donc un feuillet T4A avec toutes les prestations que vous avez reçues en 2021 (que vous pouvez facilement importer à l’aide de Wealthsimple Impôts). Vous le trouverez aussi dans votre compte de Mon Dossier de l’ARC.

Vous aimerez sans doute

REER contre CELI : qui l’emporte?

Finance pour humains

Six énigmes fiscales qui mélangent tout le monde

Finance pour humains

Pas besoin de payer d’impôts sur la crypto! Et d’autres mythes fiscaux complètement faux

Finance pour humains

Ma copine fait plus d’argent que moi. Comment sépare-t-on le loyer?

Finance pour humains

Prestation canadienne de maladie pour la relance économique (PCMRE)

On a déjà parlé de la Prestation canadienne de maladie pour la relance économique, puisqu’elle est disponible depuis le mois de septembre 2020, et le sera jusqu’au 7 mai 2022. Néanmoins, voici un petit rappel des conditions d’éligibilité :

Si vous ne pouvez pas travailler pendant au moins 50 % de la semaine parce que vous avez la COVID-19.

Vous vous auto-isolez en raison du COVID-19.

Vous avez des conditions sous-jacentes, vous suivez un traitement ou vous êtes atteint d’une maladie qui, selon un professionnel de la santé, vous rendrait plus vulnérable à la COVID-19.

Vous ne recevez pas de congé payé de votre employeur pour la même période.

Si vous êtes admissible, la PCMRE vous versera 500 $ par semaine jusqu’à un maximum de six semaines.

Alerte fiscale — Comme les autres prestations, elle est partiellement imposée lorsqu’elle est versée, vous recevrez donc 450 $ par semaine et, oui, elle est considérée comme un revenu, donc un feuillet T4A indiquant le montant que vous avez reçu en paiements de PCMRE vous sera envoyé. Et comme les paiements de PCMRE sont considérés comme un revenu, ils seront imposés comme tels.

Prestation canadienne de la relance économique pour les proches aidants (PCREPA)

Il s’agit d’une autre prestation qui a été reconduite depuis 2020, et qui se terminera le 7 mai 2022. LA PCREPA verse 500 $ par semaine aux personnes qui manquent au moins la moitié de leur semaine de travail pour s’occuper d’un proche en raison de la COVID-19. Cela signifie prendre soin d’un enfant de moins de 12 ans ou d’un membre de la famille qui a besoin de soins supervisés. Il existe deux autres conditions : premièrement, les soins doivent être dispensés parce que les garderies, les établissements de soins ou les écoles sont fermés pour cause de la COVID-19. Deuxièmement, l’enfant ou le membre de la famille doit également être malade, doit être mis en quarantaine ou doit présenter un risque élevé de complications de santé s’il contracte la COVID-19. La prestation peut être utilisée pendant un maximum de 44 semaines.

Alerte fiscale — Cette prestation est également partiellement imposée, donc 10 % sont retenus sur chaque versement, ce qui signifie que vous recevrez 450 $ par semaine. Oui, c’est également considéré comme un revenu et, oui, vous recevrez un feuillet T4A.

Régime d’assurance-emploi (AE) simplifié

L’assurance-emploi n’est pas une prestation reliée à la pandémie — c’est de l’argent auquel les gens peuvent avoir accès s’ils sont mis à pied ou s’ils remplissent d’autres conditions qui les rendent incapables de travailler. Mais le programme simplifié de l’AE est plus facile d’accès et offre plus de soutien, et il a été prolongée d’un an à partir de septembre 2021. Les travailleurs ont besoin du même nombre d’heures assurables — 420 — pour avoir droit aux prestations d’AE, quel que soit leur lieu de résidence (bien que le nombre de semaines de soutien du revenu dépende du taux de chômage de chaque région).

Alerte fiscale – Vous l’avez deviné. : l’AE est considérée comme un revenu, vous recevrez donc un feuillet T4E, connu sous le nom d’État des prestations d’assurance-emploi et autres prestations.

Prestations non imposables

C’est tout pour les prestations imposables liées à la pandémie dont vous devrez peut-être tenir compte lors de votre déclaration. On voulait quand même prendre un moment pour vous signaler quelques prestations non imposables.

Allocation canadienne pour les travailleurs (ACT)

Il s’agit d’une autre prestation qui a été mise à jour et prolongée au-delà de 2021 : l’ACT offre un crédit d’impôt remboursable pour aider les Canadiens qui travaillent, mais qui gagnent un faible revenu. Le programme a élargi l’admissibilité aux personnes dont les revenus sont les suivants* :

32 244 $ pour les personnes seules, sans enfant.

42 197 $ pour les familles (ce qui comprend les parents seuls et les couples avec ou sans enfants).

Si c’est votre cas, vous avez désormais droit à un crédit d’impôt de :

1 395 $ pour les travailleurs célibataires sans enfants.

2 403 $ pour les travailleurs ayant une famille.

(*Les seuils de revenu sont différents si vous vivez en Alberta, au Québec ou au Nunavut ; vous pouvez les consulter ici).

Il existe d’autres prestations que vous pouvez demander lorsque vous produisez votre déclaration de revenus, comme le crédit pour la taxe sur les produits et services/taxe de vente harmonisée (TPS/TVH), l’Allocation canadienne pour enfants et le Supplément de revenu garanti pour les Canadiens à faible revenu de 65 ans et plus. Vous devez produire votre déclaration de revenus pour bénéficier de ces avantages.

Voilà, c’est tout ! Ce sont toutes les prestations liées à la pandémie que vous devez garder à l’esprit lorsque vous ferez votre déclaration de revenus pour 2021. À ce propos, vous pouvez remplir votre déclaration de revenus dès maintenant — et n’oubliez pas que plus tôt vous le ferez, plus vite vous recevrez votre remboursement, si vous y avez droit. Si vous êtes impatient de commencer à remplir votre déclaration, Wealthsimple Impôts est prêt à vous aider, alors attrapez vos feuillets. Déclarer ses impôts soi-même est probablement moins déroutant et moins terrible que vous ne le pensez.

L'équipe pédagogique de Wealthsimple est composée d'écrivains et d'experts financiers qui se consacrent à rendre le monde de la finance facile à comprendre et pas du tout ennuyeux à lire.